18 причин, по которым банки отказывают в кредите

Содержание:

- Какие данные необходимы для заявки на кредит

- Не одобряют кредит: причины

- Оцениваем шансы получения кредита

- Как повысить шансы на одобрение?

- Дадут ли потребительский кредит?

- Дадут ли кредитную карту?

- Куда обращаться за кредитом без кредитной истории

- Реальные причины, почему банки не дают кредит

- Кредитная история и платежеспособность

- Как избежать отказа в банке?

- Наличие судимости у заемщика и его родственников

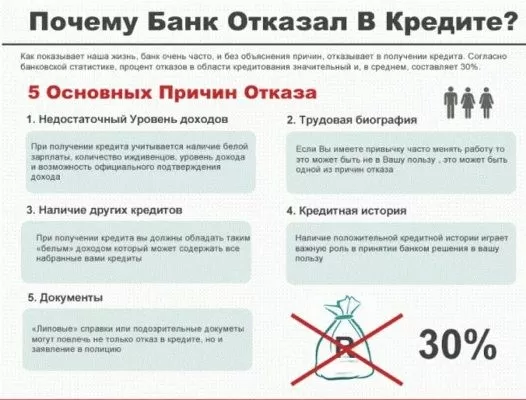

- Основные причины отказа

- Как закрыть доступ к кредитам родственнику?

- Почему не дают кредит?

- Причины отказа в кредите при хорошей КИ

- Что такое автокредит?

- Как сформировать хорошую кредитную историю, чтобы кредит одобрили?

Какие данные необходимы для заявки на кредит

Для того чтобы получить кредит, в первую очередь необходимо подать заявление в банк. На сегодняшний день коммерческих финансовых организаций представлено очень много. Все они между собой конкурируют, так как выдача кредитов для многих из них базовый способ получения прибыли.

Потому и бывают выгодные сезонные предложения, акции, сниженные ставки, предоставление средств по минимальному пакету документов и прочие приятные бонусы. Но ни одна кредитная организация не даст заемщику свои средства, если у нее будут сомнения в его платежеспособности, ответственности и финансовой стабильности.

Для того чтобы уточнить все эти данные, банки требуют от заемщика предоставления определенного набора сведений и способов их проверки. Так, обычно вместе с заявлением на кредит заемщик предоставляет следующую информацию о себе, рабочем месте и поручителях:

- фамилия, имя, отчество заемщика, дата рождения, семейное положение;

- паспортные данные (серия, номер, кем и когда выдан);

- наличие иждивенцев (есть ли дети и их возраст);

- наименование организации, в которой работает, ее ИНН, контактные данные и ФИО руководителя;

- длительность работы на последнем рабочем месте;

- должность, зарплата и дополнительный доход;

- наличие недвижимости и автомобиля в собственности;

- доход супруга;

- контактные данные заемщика, его супруга, родственников или других поручителей;

- наличие других неоплаченных на момент заявления кредитов;

- сумма расходов в месяц.

Не одобряют кредит: причины

Реалии таковы, что банки не предоставляют данных об отказе. То есть в ответ на запрос вы получаете стандартную отмашку: — «К сожалению, мы сейчас не можем вам выдать кредит». У банка есть право не сообщать такую информацию в подробностях, и заемщику остается лишь гадать, чем он умудрился не угодить менеджеру.

Не так давно у Центробанка были грандиозные планы — обязать банковские организации раскрывать клиенту детальные сведения об отказе. Но Ассоциация банков России выступила против такого намерения — ее представители официально обратились к ЦБ РФ, уверяя, что корректировка закона не приведет к ощутимым результатам и ничем не поможет клиентам.

Что делать, если не одобряют кредит?

Собственно, инициатива поступила от парламента Республики Калмыкии, который предложил депутатам внести поправки в 353-ФЗ «О потребительском кредите». Предложение заключалось во введении нового обязательства — заставить банки указывать мотивированные причины отказа в кредитовании.

Но банки не согласились с предложением, представив свои контраргументы. По их мнению:

- Предложенные поправки навредят сохранению банковской тайны.

- Коррекция поставит под удар средства вкладчиков.

- Каждый банк разрабатывает собственную скоринговую систему, а значит, информация об отказе не принесет пользы заемщику на будущее.

Эксперты тоже сомневаются в жизнеспособности подобной инициативы, утверждая, что корректировки действительно ничего не изменят. Банки попросту станут ссылаться на собственную политику. В результате стандартный отказ в кредите будет выглядеть следующим образом:

«Несоответствие политике банка в выдаче кредитов».

В остальном причину отказа вы не узнаете даже на приеме у менеджера банка. Данные не раскрываются, и порой сами сотрудники не владеют подобной информацией.

Оцениваем шансы получения кредита

Для начала рассчитаем процент долговых обязательств по предыдущим кредитам. Возьмем ежемесячный совокупный доход и определим, какую часть от него мы отдаем в банк. Рассмотрим на примере: доход составляет 50000 рублей в месяц, в банк по предыдущим кредитам заемщик отдает 15000 рублей. Это составит 30% от дохода. Возможно одобрение заявки на сумму кредита с ежемесячными выплатами в 5000 рублей.

Если клиент получает стабильный большой доход, то банк одобряет второй кредит на разумную сумму. При наличии в собственности недвижимости, автомобиля, иного имущества, шансы на одобрение заявки хорошие. Роль играет рейтинг заемщика, узнать его можно запросив информацию в бюро кредитных историй. Так как БКИ несколько, сначала нужно узнать в каких из них хранится история заемщика и разослать туда запросы. Некоторые банки предлагают запросить кредитную историю платно, можно воспользоваться их услугами.

Как повысить шансы на одобрение?

Повысить вероятность одобрения заявки на повторный кредит можно, следуя нескольким правилам:

- Подать заявку на кредит с привлечением поручителей и предоставление справок о доходах. Займы с поручительством имеют больший процент положительных решений по ним. Эти кредиты более выгодны — процентная ставка по ним ниже, чем при оформлении кредита по паспорту. Также плюсом будет наличие залогового имущества – транспортных средств или любой недвижимости.

- Сбор максимального количества документов, подтверждающих доход. Нужно собрать договоры и справки, если имеется работа по совместительству. Подтвердить доход от сдачи в найм недвижимости. Взять справки о получаемых алиментах.

- Лучше обратиться в банк, в котором у заявителя имеются зарплатная карта или вклад.

- Укажите в заявке больший срок кредитования, так как в этом случае сумма ежемесячных платежей будет небольшой.

- При наличии нескольких кредитных обязательств имеет смысл провести их рефинансирование в единый долг. Нередко программа рефинансирования предоставляет более выгодные процентные ставки.

- Просрочки по предыдущим займам нужно закрыть в обязательном порядке. Банки не выдают повторные кредиты неблагонадежным заемщикам.

Дадут ли потребительский кредит?

Потребительский кредит будет сложно получить, если у клиента имеется ипотечный займ. Так как при его офомлении банк рассчитывает максимально возможную сумму платежей. Можно претендовать на оформление кредита, если произошло увеличение ежемесячных доходв или большая часть ипотеки уже выплачена.

Если же имеется потребительский кредит, то все будет зависеть от суммы кредита и дохода заемщика. Если заемщик планирует взять кредит на покупку техники или ремонт, проще оформить кредит сразу в магазине. Минусом такого подхода будет то, что процентная ставка в этом случае выше, но и одобряют покупку вещей в кредит значительно быстрее.

Дадут ли кредитную карту?

Рассмотрение заявок на выдачу кредитных карт происходит достаточно быстро. Банку требуется 1-2 дня для оценки заемщика. Существуют предложения от банков в моментальной выдаче карт. Производится экспресс-оценка заемщика. Если нет больших просрочек по предыдущим кредитам, то банк пойдет навстречу и выдаст карту на небольшую сумму в 30000- 50000 рублей.

За кредитной картой можно обратиться в тот же банк, где имеется кредит при условии, что выплаты производятся регулярно. Выдают карты без лишней волокиты мелкие банки, но под высокий процент. Также кредитку может выдать банк, через который заемщику перечисляется заработная плата.

Куда обращаться за кредитом без кредитной истории

При отсутствии кредитной истории, перед подачей заявки следует разузнать, в какие же банки лучше обращаться за кредитом. Во-первых, в такой ситуации, следует отправлять сразу несколько заявок, 1-2 заявки в банки, в которых хотелось бы получить кредит, и 1-2 заявки в банки, которые с большой вероятностью одобрят кредитный займ.

В данной таблице представлены банковские учреждения, которые готовы предоставить кредит лицам, не имеющим кредитную историю. Условия кредитования также показаны.

| Банковское учреждение | Ставка банка | Максимальная сумма | Предоставляемый срок на выплату |

| Банк Ренессанс | Индивидуальная, от 10,8 до 24% годовых | 2 000 000 рублей | До 10 лет |

| Тинькофф Банк | От 12 до 25% годовых | 3 000 000 рублей | До 15 лет |

| ОТП Банк | Фиксированная, 11,5% годовых | 5 000 000 рублей | До 7 лет |

| Банк Хоум Кредит | До 25% годовых | 3 000 000 рублей | До 5 лет |

| Банк Восточный экспресс | 15,2% годовых | 2 500 000 рублей | До 7 лет |

Данные банки меньше смотрят на кредитную историю, чем остальные, и выдают гораздо больше кредитов людям, не имеющих кредитную историю. Кроме этого, данные банковские учреждения сотрудничают с магазинами электроники и мебели, и предоставляют покупателям кредиты на условиях магазина.

С этого выгода есть всем, клиенты же получают желаемые кредиты, а банки, в свою очередь, набирают клиентский состав для личной прибыли и соперничества с более крупными банковскими организациями.

В данной таблице представлены банки, которые чаще отказывают в кредитах клиентам без кредитной истории.

| Банковское учреждение | Ставка банка | Максимальная сумма | Предоставляемый срок на выплату |

| Сбербанк | От 13% годовых | 6 000 000 рублей | До 15 лет |

| ВТБ 24 | От 14,7% годовых | 5 000 000 рублей | До 15 лет |

| Россельхозбанк | От 13,2% годовых | 2 000 000 рублей | До 10 лет |

| БинБанк | От 12,9% годовых | 5 000 000 рублей | До 10 лет |

Как видно из таблицы, данные банки предоставляют кредиты на большие сроки, но с большими процентами. Банки наиболее востребованы среди остальных организаций, и за свое имя и надежность ставят повышенную процентную ставку.

Реальные причины, почему банки не дают кредит

На решение о выдаче кредита влияют сразу несколько факторов. Кредитор откажет в выдаче средств, если у заемщика:

- Имеется судимость в прошлом или настоящем.

- Заемщик находится на учете в психиатрическом диспансере. Подписание кредитного договора таким лицом не является для банка гарантией возврата выданного займа. Человек может отказаться от уплаты долга, мотивируя это своей недееспособностью, что крайне невыгодно банковским организациям.

Однако иногда сотрудники банка допускают ошибку и выдают кредит таким заемщикам. Для последних это шанс создать хорошую кредитную историю.

В некоторых ситуациях банковские организации намеренно игнорируют наличие у заемщика проблем и одобряют ему кредит.

К ним относятся:

- У заемщика плохая кредитная история. Все сведения о кредитах, ранее взятых физическим или юридическим лицом, поступают в единую базу данных. При наличии просрочек банковская организация будет оценивать целесообразность выдачи займа. Заемщики, не имеющие никакой кредитной истории (ни хорошей, ни плохой), также вызывают подозрение.

- У заемщика невысокая зарплата. Вероятность своевременного погашения долга зависит от того, какой процент дохода лица уходит на кредитные выплаты. Если большую часть заработной платы человек отдает банку, то существует большая вероятность того, что он будет допускать просрочки или вовсе перестанет вносить платежи.

- Предоставление заемщиком недостоверных сведений. При обнаружении данного факта заемщик заносится в черный список. При этом не имеет значения, намеренно это было сделано или нет. В любом случае человек может быть привлечен к ответственности.

Еще одним немаловажным фактором является возраст заемщика. Банки неохотно идут на сотрудничество с пенсионерами и молодежью. И если молодой заемщик может воспользоваться помощью поручителя, то с пенсионерами ситуация сложнее.

Причиной отказа может стать что угодно: это и социальный статус заемщика, и наличие иждивенцев, и цель кредита. Всегда стоит помнить о том, что основой деятельности банковских организаций является получение прибыли, а не помощь людям.

Кредитная история и платежеспособность

Кредитная история — основной документ, с которого начинается рассмотрение потенциального клиента банка. Чем больше в нем информации, тем лучше. Клиентам с нулевой историей банки также неохотно дают кредиты, как и с отрицательными характеристиками. В этом документе отражены все займы и кредиты, вся платежная информация, а также отзывы банков на заемщика. Именно этот документ люди так боятся испортить просрочками и пропущенными платежами.

Доступ к ней получают все банки и микрофинансовые компании, если клиент заполнил заявление на кредит. Увидеть информацию о себе можно, обратившись в бюро кредитных историй. Человеку распечатают всю информацию о нем как о плательщике, за определенную плату. Бесплатно получить кредитную историю можно раз в год. Кстати, досрочное погашение тоже не всегда является положительным пунктом в биографии. Если вы закрываете кредит раньше времени, банк теряет часть своей прибыли — проценты по кредиту.

Почему не одобряют кредит с хорошей кредитной историей? Все просто — человек показался организации неплатежеспособным. Основываясь на уровне зарплаты, средней сумме коммунальных платежей, количестве иждивенцев, делая ставку на возможные непредвиденные обстоятельства, банк может решить, что кредит данный заемщик не потянет.

Как избежать отказа в банке?

Для получения одобрения в выдаче кредита рекомендуется воспользоваться следующими советами:

- Убедитесь в том, что кредитная история не испорчена, а при необходимости исправьте ее.

- Предложите банку дорогостоящее залоговое обеспечение или надежного поручителя.

- Предъявите все требуемые документы — справки о доходах, трудовую книжку, документы на имущество, страховку.

- Никогда не предоставляйте ложные сведения.

- Будьте готовы оформить полис страхования в банке.

Перед выдачей денежных средств большинство банков учитывают все возможные факторы и стараются действовать крайне ответственно. Повысить вероятность получения кредита позволит обращение в те банки, которые имеют большой процент одобрения заявок.

Наличие судимости у заемщика и его родственников

Наличие судимостей — настоящий знак стоп для заемщика, заявка которого рассматривается банком. Судимость практически полностью ставит крест на заемщике в его попытках оформить кредит. Особенно строго относятся к клиентам, которые получили наказание по ст. 159 УК РФ Мошенничество.

Решить эту проблему никак не удастся, поскольку сведения о наличии судимости не имеют срока давности, как, например, кредитная история.

Если у вас есть близкий родственник, который имеет судимости или же находится сейчас в местах лишения свободы, то это может стать причиной отказа. Особенно, если вы прописаны в той же квартире, что и ваш родстенник.

Основные причины отказа

Одной из веских причин является недостаточный размер заработной платы заявителя. По закону ежемесячный платеж по кредиту не должен превышать половины дохода заемщика.

Такой же серьезной причиной считается плохая кредитная история у человека, обратившегося за кредитом.

В крупных банках почти всегда требуется обеспечение кредита в виде залога. Отсутствие или недостаточность его – еще один мотив для отказа клиенту.

Также в требованиях учреждения может значиться наличие поручительства. Если заявитель не сможет заручиться такой поддержкой, кредит ему вряд ли дадут.

Если человек не может документами подтвердить свой доход, ему, скорее всего, откажут в любом банке. То же самое – недостаточный стаж работы на одном месте. В разных банках на этот счет свои требования – от 3 месяцев до одного года.

Как закрыть доступ к кредитам родственнику?

С юридической точки зрения, кредиты не имеют право оформить несколько отдельных категорий населения:

- Недостигшие совершеннолетия. Если это ребенок, ему не выдаст денежные средства ни одна финансовая организация;

- Люди с ограниченной дееспособностью. Это люди с алко-, наркозависимостью и те, которые помешаны на азартных играх и которым полностью становится всё равно на положение своих родных, которое они создали для них своими постоянными долгами.

- Признанные недееспособными. Таким человеком может быть пострадавший от психического расстройства, поскольку он не может принимать решения. Таким образом, тут не сулят никакие кредиты.

Более подробную обо всём информацию можно найти в статье 30 ГК Российской Федерации. Но мы постараемся рассказать вам об этом более лаконично.

Ограничение в дееспособности

Со стороны юриспруденции, не всегда всё просто, потому что нет таких профессиональных представителей юридических услуг, которые могут дать однозначно верный ответ по поводу того, каким образом запретить родным оформлять кредиты и брать микрозаймы. Однако, можно попытаться выудить то, что может помочь в такой ситуации.

К примеру, когда человек хронически страдает от алкоголизма или наркозависимый, он постоянно одалживает средства, когда зарплата потрачена, либо же он без работный вообще и живет от займа к займу. Тут можно не сомневаться, что семья такого человека живет, как в кошмарном сне. В таком случае есть способы упростить жизнь родственникам и поставить ограничения для взятия кредита.

Для такой процедуры будут нужны весомые доказательства, что зависимость реальна и человек втянул своих родных в большую долговую яму. Нужно признавать его ограниченным в дееспособности и стать его попечителем. Если всё пройдёт успешно, то такие финансовые сделки, как оформление кредита и микрозаймов, человек сможет совершать только после согласия своего попечителя в письменной форме.

Недееспособность

Здесь всё работает по той же логике. Если у человека обнаружено нарушение психики, он будет признан недееспособным и лишится права на совершение финансовых сделок. Такому человеку назначат попечитель, который будет обязан взять полную ответственность за действия своего опекаемого. Если вы становитесь таким опекуном, то имеете право заблокировать доступ подопечному на оформление займов в микрофинансовых организациях, если будете против этого.

В признании человека недееспособным по причинам психического расстройства есть свои особенности. В данном случае вы ничего не можете запретить и заручится помощью со стороны законодательства, если вас не будет среди присутствующих, когда подопечный захочет взять кредит или займ онлайн – тогда вам придётся обращаться в суд, чтобы оспорить сделку и доказать, что сделка была незаконна и потому никакие проценты вам не нужно будет оплачивать. При этом взятые взаймы средства вашим родственником придется вернуть.

Почему не дают кредит?

Поводов для отказа в займе может быть множество. И даже наличие у заемщика хорошей кредитной истории не повлияет на отрицательное решение банковской организации, если клиент, к примеру, не платежеспособен, либо имеет долги по предыдущим договорам с финансовыми структурами (о том, где дают кредит с открытыми просрочками читайте здесь: ).

Причины отказа в кредите

Самыми распространенными причинами, по которым не дают займ в банке лицам, как с плохой, так и с хорошей кредитной историей, являются:

- Отсутствие у, потенциального заемщика источника дохода в виде постоянной работы. Обычно требуют справку с печатью и подписью работодателя о том, что сотрудник трудится в организации или на предприятии более 6 месяцев.

- Проблемы с документами, удостоверяющими личность клиента (к примеру, утерян паспорт, не произведена его плановая замена в 25 или 45 лет).

- Человек не имеет постоянной регистрации (прописки) в том населенном пункте, где расположены офисы финансовой организации (например, житель Челябинска приехал в столицу и решил взять потребительский кредит в «Банке Москвы»).

- Наличие у пользователя долгов и просрочек по предыдущим кредитам.

- Отказать в оформлении потребительского займа либо ипотеки, могут и в том случае, когда человек является представителем одной из опасных профессий – пожарный, телохранитель, охранник и т.д.

- Не дают деньги в долг и тогда, когда у заемщика большая семья – к примеру, он является многодетным родителем, а уровень его дохода не позволяет должным образом обеспечивать своих близких.

- Большая вероятность получить отказ и у матери-одиночки, воспитывающей несовершеннолетнего ребенка (детей), даже при наличии у нее положительной кредитной истории по предыдущим договорам с банками.

Причины отказа в кредите при хорошей КИ

Привлекательная кредитная история не гарантирует одобрение банка. Рассмотрим другие факторы, влияющие на решение кредитной комиссии.

Занятость

Место работы, должность и стаж имеют существенное значение при принятии решения об одобрении заявки. Высокооплачиваемая работа в бюджетной сфере или крупной коммерческой организации, на руководящей должности, с большим стажем по последнему месту работы и т. д. воспринимаются банками как показатель финансовой надёжности и состоятельности заявителя. Стаж менее шести месяцев в подавляющем большинстве банков является основанием для отказа. Рассчитывать можно только на кредитный продукт с условиями «без подтверждения занятости и дохода».

Место работы тоже имеет значение для банка

Неофициальная или частично официальная зарплата оценивается по-разному. Многие банки практикуют кредиты с подтверждением дохода не справкой 2-НДФЛ, которая является официальным документом, а справкой по форме банка. Фактически это — формальность, так как банковские специалисты понимают, что в таких справках «рисуют» какую угодно зарплату.

Место работы и должность оцениваются исходя из серьёзности организации или предприятия. Предпочтительной является бюджетная сфера.

Банки также могут проверить, является ли заявитель учредителем коммерческих организаций. Если на человеке числится десяток ООО с минимальным уставным капиталом, это вполне может повлечь отказ. Подставной учредитель не вызывает доверие у службы безопасности банка.

Наличие небанковских долгов

В обязательном порядке проверяется наличие исполнительных производств. Множество штрафов за нарушения правил дорожного движения, долги по алиментам, ЖКХ или прочим имущественным обязательствам говорят о ненадёжности и финансовой безответственности человека.

Недостоверная информация

Красивая кредитная история не спасёт и в случаях сообщения ложных сведений. Отказ вероятен при:

- Указании неверного места работы.

Существование организации и время регистрации компании проверяются в обязательном порядке, также производится созвон с контактным лицом по месту работы, обычно с руководителем или кадровой службой. - Указании неверного дохода.

При созвоне с контактным лицом размер зарплаты уточняется. Если кредит предоставляется без подтверждения дохода, сопоставляются средние зарплаты по специальности и указанная заявителем в анкете. Существенные расхождения вызовут подозрения. - Сокрытии информации о наличии других кредитных или заёмных обязательств.

Всю «подноготную» банк увидит в кредитной истории. - Указании иной недостоверной информации.

Ошибка в наименовании места работы, неправильный номер телефона контактного лица и прочие неточности легко могут повлечь отказ

Отказы часто возникают из-за того, что заёмщики забывают о кредитных картах

Обратившийся за кредитом может предоставить ложную информацию неумышленно. Люди часто забывают, что пользуются кредитной картой или брали микрозайм, покупали что-то в кредит. В таких случаях отказ будет являться полной неожиданностью. Поэтому следует перед обращением в банк вспомнить все ситуации за последний год, а лучше заказать свою кредитную историю и заполнять по ней анкету-заявку на кредит.

Внешнее восприятие

Кредитный специалист даёт свою личную субъективную оценку потенциального кредитополучателя. Вряд ли в каких-либо банках или МФО установлены требования по стоимости одежды, в которой к ним пришёл заявитель, но неопрятный внешний вид, неадекватное или нетрезвое состояние вполне могут послужить основаниями для отказа.

Несоответствие политике банка

Конкретные требования, предъявляемые к потенциальным кредитополучателям, устанавливаются финансовыми учреждениями самостоятельно. Обычно это:

- возраст (от стольких лет до стольких);

- трудовой стаж на последнем месте работы;

- официальный заработок;

- прописка в регионе действия банка или филиала.

Если установлены чёткие критерии, например возраст заёмщика до 60 лет, кредит человеку старше не одобрят с любой кредитной историей. Отказ можно получить в случае финансовой неинтересности потенциального клиента. Для всех банковских продуктов установлен минимальный уровень возможного кредита. Банк не будет предоставлять кредит в 5 тыс. рублей, для этого существуют МФО. Отказ может получить заявитель, который постоянно гасит задолженность досрочно.

Очень осторожно можно предположить, что банки могут отказать по национальным и социальным причинам. Сложно получить кредит одиноким мамам и папам, многодетным семьям

Могут возникнуть проблемы у выходцев из Средней Азии и Кавказа. Документально такие ограничения не могут быть установлены. Речь может идти лишь о негласной установке.

Что такое автокредит?

Если вы планируете получить автокредит, тогда сначала необходимо разобраться с его особенностями.

Теперь во время приобретения своего автомобиля можно встретить разнообразные программы, но наиболее популярной на сегодняшний день считается автокредит, который предполагает в себе наличие первоначального взноса. Это стандартный вид кредитования, который предполагает в себе взятие определенного количества процентов от банка. Каждый банк самостоятельно устанавливает проценты, но в большинстве случаев они практически ни чем не отличаются и составляют 15%. Если вы уже выбрали автомобиль и банк, который удовлетворяет ваши потребности по процентной ставке, тогда не следует спешить радоваться, так как иногда можно столкнуться с рядом проблем и основной относят регулярные отказы банков.

Как сформировать хорошую кредитную историю, чтобы кредит одобрили?

Первое, что нужно делать, если нет кредитной истории, сформировать ее. Так как получить стандартный потребительский кредит без кредитной истории проблематично, можно:

Оформить кредитную карту. Она выдается банками легче, чем обычные займы, благодаря повышенным ставкам и возобновляемому типу кредитования

Важно учитывать, что у любой кредитки есть льготный период, в течение которого использованные денежные средства можно вернуть без процентов. Если укладываться в этот промежуток, можно сделать себе кредитную историю бесплатно (максимум придется заплатить за обслуживание карты).

Взять микрозайм

Многие МФО выдают его онлайн, решение по заявке принимается за несколько минут, поэтому получить одобрение достаточно просто. Для оформления нужен только паспорт (в некоторых случаях дополнительно может потребоваться СНИЛС). Требования к потенциальным клиентам минимальны – необходимо иметь российское гражданство и быть совершеннолетним. Благодаря небольшим суммам и коротким срокам, сделать положительную кредитную историю можно достаточно быстро.

Купить товар в рассрочку. Заявки, подаваемые в магазинах, также рассматриваются очень быстро, поэтому банки одобряют большинство из них. Далее нужно просто регулярно вносить платежи и вовремя погасить заем. Чтобы быстрее сформировать свое досье, нужно взять кредит на небольшой срок – до 6 месяцев. Так как досрочное погашение не приветствуется банками, стоит сразу определиться со сроками кредитного договора.

Также можно обратиться в банки, где без кредитной истории и без поручительства можно рассчитывать на положительное решение. В таблице приведены финансовые организации с самым лояльным отношением к заемщикам без рейтинга.

После того, как оформлен и вовремя погашен хотя бы один кредит, шансы на то, что одобрят заявку на стандартную ссуду, существенно повышаются.