Таблица дивидендов по акциям в 2021 году

Содержание:

- Рейтинг акций с высокими дивидендами 2020 года

- Microsoft

- Глоссарий

- Какие акции купить, чтобы гарантированно получить доход в 2021 году

- ТОП дивидендных акций

- Доходность и прибыльность российских акций

- Как приобрести акции

- Кто больше всего на этом зарабатывает

- Coca Cola Company

- Пример диверсифицированного портфеля из дивидендных акций

- Почему могут не выплатить дивиденды

- Перечень лучших отечественных компаний, проводящих buyback

- Компании, в которые неквалифицированные инвесторы не готовы инвестировать в 2021 году:

- 10 лучших российских компаний, которым можно доверять

- Sysco (SYY).

- Список эмитентов, которые более 15 лет подряд выплачивают дивиденды

- Сбербанк-п (SBER_p)

- Мнения экспертов

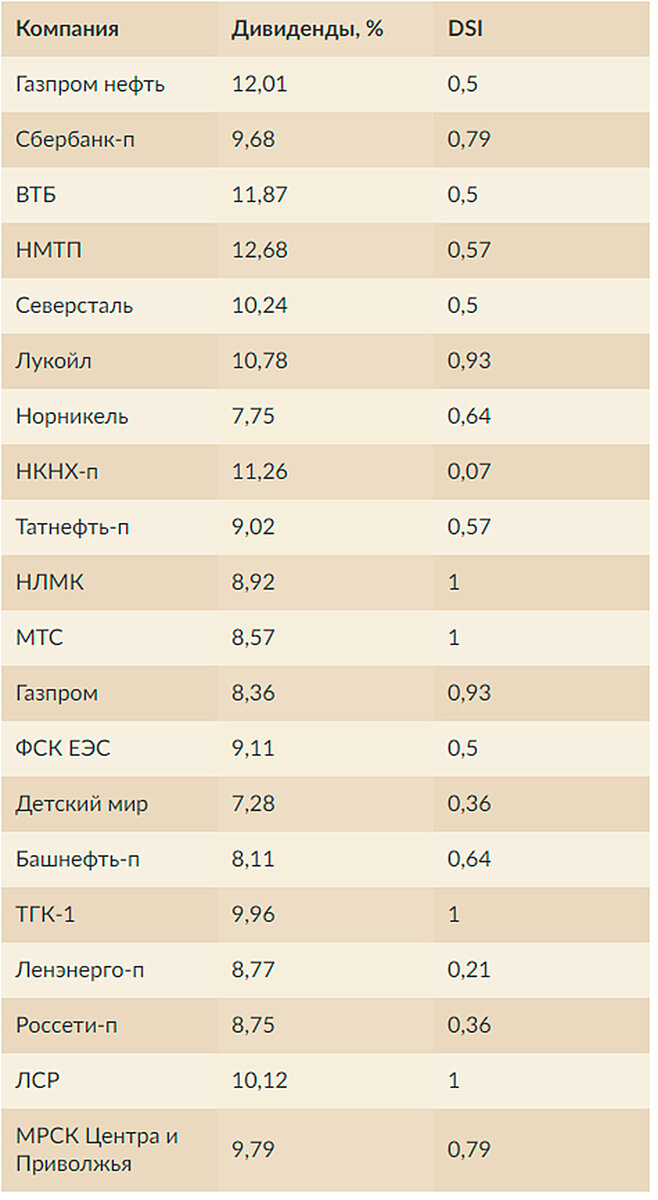

Рейтинг акций с высокими дивидендами 2020 года

Итак, ниже Вы можете ознакомиться с ТОПом ценных бумаг, составленным на основе некоторых вышеперечисленных критериев.

Опять же, данный рейтинг субъективен, и он точно не идеален. Как Вы могли заметить, некоторые бумаги, добавленные в список, имеют низкий индекс стабильности.

Например, DSI Детского мира всего 0,36.

А какие акции на Ваш взгляд заслуживают того, чтобы попасть в ТОП самых доходных по части дивидендов? Буду рад выслушать аргументы и скорректировать свой рейтинг.

Подписывайтесь на обновления блога и читайте больше об инвестициях и формировании пассивного дохода.

Всем профита!

За все это буду примного благодарен! И не забудьте подписаться

Microsoft

Акции технологического гиганта Microsoft (NASDAQ:MSFT) радуют инвесторов как стабильным потоком доходов, так и потенциалом роста.

MSFT: Недельный таймфрейм

Сочетание выплат и прироста капитала доказало свою устойчивость перед лицом кризиса, поскольку пандемия вызвала рост спроса на продукты и услуги компании, помогающие компаниям переводить их сотрудников на «удаленку». Все большее число корпоративных клиентов подписываются на программное обеспечение Microsoft Office в целях повышения производительности, а также активно переходят на облачную инфраструктуру.

Благодаря этому неожиданному всплеску спроса капитализация Microsoft за этот год выросла более чем на 38%. Кроме того, компания нарастила дивиденды на 10%, в результате чего квартальные выплаты достигли $0,56 на акцию. Акции MSFT в настоящее время торгуются на отметке $218,59 и предлагают доходность в 1,02%.

Глоссарий

Для лучшего понимания материала вы должны оперировать основными терминами.

Что такое акции

Акция – это ценная бумага, которая подтверждает, что у собственника есть доля в капитале акционерного общества. По сути, с акцией физическое или юридическое лицо становится совладельцем компании.

С покупкой ценных бумаг акционер принимает все риски начиная от банкротства организации и заканчивая дивидендными выплатами.

Зачем покупать акции

Акции покупаются для того, чтобы на них заработать. Владельцы большого пакета имеют право участвовать в деятельности предприятия, принимать важные решения. Обладатели же небольшого пакета получают выплаты ежегодно, ежеквартально или раз в полгода.

Что такое дивиденды

Дивиденды – это выплаты держателям акций из чистой прибыли, которую получило предприятие. Инвесторы получают процент раз в год, в 6 месяцев и в 3. Размер и периодичность определяется на собрании акционеров.

В некоторых случаях на собрании может приняться решение о том, что дивиденды не будут выплачиваться. Это происходит из-за отсутствия дохода или может быть связано с решением направить свободный капитал на развитие.

Обыкновенные и привилегированные акции, в чем отличия

Обыкновенная акция позволяет физическому или юридическому лицу участвовать в собрании акционеров и голосовать. Также обычная акция позволяет получать выплаты, если они предусмотрены.

Как выбрать компанию с высокими дивидендами по акциям

Прежде чем останавливать свой выбор на конкретной компании, необходимо ознакомиться с графиком изменения стоимости дивидендной акции за последние 5 лет. В идеале, стоит смотреть данные за 10 лет. Если наблюдается отрицательная динамика, лично я не вижу смысла в приобретении ценной бумаги.

Далее смотрите, какой общий тренд по выплатам дивидендов за последние несколько лет

Обращайте внимание, привязаны к чистой прибыли или нет и в каких размерах. Затем отмечаете регулярность

В завершение необходимо провести анализ, просмотреть новости не только компании, но и сферы, в которой она работает, и мнения специалистов. Если проведенный анализ дает неутешительные результаты, стоит рассмотреть другую компанию для инвестирования.

Как заработать на дивидендах

Существует два способа, позволяющих получить прибыль от дивидендных акций:

- Приобрести и держать их не менее года. Здесь дивиденды и, если повезет, рост стоимости акции, что при продаже значительно увеличит вложенный капитал.

- Купить ценную бумагу перед собранием акционеров на 3 дня, после отсечки – продать. Недостаток – сначала стоимость искусственно возрастает, а затем снова падает, как только было принято решение о выплате дивидендов.

Как заработать на росте стоимости

Угадать, пойдет ли стоимость акции вверх или опустится, практически невозможно. В связи с этим момент продажи и покупки определяется инвестором самостоятельно, на основе опыта и, как ни странно, интуиции.

Какие акции купить, чтобы гарантированно получить доход в 2021 году

Для выгодного вложения требуется составить предварительный список фирм и организаций, выпускающих акции с наиболее высокими дивидендами. Разделения могут быть по отраслям, суммам выплат, конкурентными условиями.

ТОП-10 самых доходных дивитикеров РФ в 2021-м выглядит так:

| Название организации/компании | Процент доходности по дивидендам |

| Сургутнефтегаз | ≈18,7 |

| Мечел | ≈16,19 |

| Северсталь | ≈15 |

| Татнефть | ≈14,3 |

| НЛМК | ≈14,3 |

| Норникель | ≈11,4 |

| ЛСР | ≈11,3 |

| Детский мир | ≈10,3 |

| Алроса | ≈9,3 |

| Башнефть | ≈9,2 |

При выборе нужно учитывать возможности развития и совершенствования бизнеса

Принимаются во внимание перспективы, которые демонстрирует компания. Дополнительно рассмотреть нужно из каких ресурсов выбранная компания будет генерировать прибыль

Максим Фадеев Специалист в области финансов и экономики

Обратить внимание рекомендуется на то, какую долю прибыли компания отводит на выплату акционерам. Проценты рассчитываются, исходя из показателей чистой прибыли

В этом случае нужно определить цель покупки акций.

Если основная задача — это получение стабильной долгосрочной прибыли (от 5-6 лет), то в таком случае нужно отдать предпочтение компании, которая выделяет в пользу держателей своих ценных бумаг до 30-40% собственной прибыли в виде дивидендных выплат.

Рейтинг лучших российских компаний с максимальным размером дивидендов по отраслям позволит сделать правильный выбор. Внешнеторговые предприятия, которые будут перечислены ниже, показывают стабильную работу. Они могут рассматриваться к покупке акций:

- Нефтегазовый сектор: Башнефть (Роснефть), Сургутнефтегаз, Татнефть.

- Металлургия: Мечел, Северсталь, Норникель.

- Ритейл: Детский мир.

Перечисленные предприятия получают выручку в рублях и валюте.

Высокодоходные российские дивидендные компаний выглядят так:

Советуем посмотреть ролик, где перечисляются компании с самими большими дивидендными выплатами:

ТОП дивидендных акций

Список компаний с самыми высокими дивидендами:

- «Сургутнефтегаз» (привилегированные ценные бумаги) – доходность 18,7%.

- Промышленный холдинг «Мечел» (производство угля, кокса, железной руды) – доходность 16,1%.

- ПАО «Татнефть» (нефтегазовый сектор) – доходность 15,4%.

- МТС (мобильные системы и телекоммуникации) – доходность 14,8%.

- Челябинский трубопрокатный завод (тяжёлая промышленность) – доходность 14,6%.

- «Газпромнефть» (нефтегазовый сектор) – доходность 14,3%.

- ПАО «Магнитогорский металлургический комбинат» (производство и реализация металлопродукции) – доходность 14,13%.

- Новороссийский морской торговый порт (пароходство, транспорт) – доходность 13,21%.

- ПАО «Юнипро» (тепловая генерация электроэнергии) – доходность 13,04%.

- ЛСР (строительство, девелопмент, производство стройматериалов) – доходность 13%.

- Роснефть (нефтегазовый сектор) – доходность 12,9%.

- ПАО Нефтяная компания «Лукойл» – доходность 13,7%.

- «Норникель» – доходность 11,36.

- ПАО «Детский мир» – доходность 10,36%.

Доходность и прибыльность российских акций

Сама по себе ликвидность не означает, что бумага будет расти в долгосрочной перспективе. Если цель – инвестирование, а не активный трейдинг, то нужен хотя бы беглый анализ основных финансовых показателей. Для этого подойдет МСФО отчетность компаний. Прямо в поисковой строке можете вводить запрос типа «МСФО отчет «Название компании».

На сайте компании достаточно сравнить показатели за прошлые годы и текущий

Важно также поквартальное изменение данных. Соотносите статистику с ситуацией в мире

Еапример, во время пандемии коронавируса обвалились и акции ведущих российских компаний, и бумаги эмитентов 2-го и 3-го эшелона.

Дивидендная политика

Дивидендная политика публикуется на сайте компаний. Значимость этого критерия зависит от стиля работы:

- Портфель роста – дивиденды не важны. Более того, компании, направляющие весь доход на развитие и не вознаграждающие акционеров, растут быстрее чем дивидендные аристократы.

- Дивидендный портфель – вознаграждение акционеров критически значимо.

- Активный трейдинг – график выплат нужно учитывать, чтобы не попасть на падение стоимости бумаги после выплаты дивидендов.

Учет глобальных факторов помогает подбирать акции для кратко- и среднесрочного инвестирования. Например, после объявления пандемии ожидаемым был кризис и полная неопределенность на финансовых рынках. В таких ситуациях растут защитные активы – то же золото недавно установило исторические максимумы. Логично было бы вложить фиатную валюту либо непосредственно в желтый металл, либо в акции компаний, добывающих золото.

Также во время пандемии неплохой вариант для вложений – бумаги фармацевтических компаний, задействованных в разработке вакцины. Можно было пойти другим путем и заработать за счет покупки реверсивных ETF на любые акции российских компаний. В начале пандемии на эмоциях рынок сильно падал.

ТОП 10 акций по прибыли

Для удобства возьмем временной отрезок с 2010 г. по 2020 г. График за 10 лет сглаживает импульсные взлеты и падения, давая представление о реальной доходности при инвестировании в акции компаний.

Все перечисленные ниже бумаги входят в состав индекса Мосбиржи:

- Сбербанк вырос на 201,33%, средний годовой рост (CAGR) 20,13%. Дивиденды принесли еще 45,27 руб. на каждую ценную бумагу.

- Бумаги Татнефти выросли на 455,16%, CAGR – 45,55%. Дивиденды дали еще 241,9 руб. за акцию.

- Акции Новатэк продемонстрировали рост на 647,84%, CAGR – 64,78%. На каждую бумагу компания выплатила 135,79 руб. в качестве вознаграждения акционеров.

- Черкизово Груп, рост – 230,69%, CAGR – 23,06%. Дивиденды – 453,98 руб.

- Рост ВСМПО-АВИСМА – 265,14%, CAGR – 26,51%. Акционеры получили по 9207,30 руб. на акцию в виде дивидендов.

- Нижнекамснефтехим показал рост на 607,55%, CAGR – 60,75%. Дивиденды – 33,19 руб. из которых более половины пришлось на 2019 г.

- Лукойл – 275,03%, CAGR – 27,50%. Акционеры получили за это десятилетие по 1569 руб. на 1 ценную бумагу.

- Норильский Никель – 364,04%, CAGR – 36,40%. Дивиденды – 8524,64 руб.

- Полюс – 360,43%, CAGR – 30,46%. Акционерам выплачено 985,99 руб. на акцию.

- Северсталь – 276,01%, CAGR – 27,60%. Дивиденды – 614,42 руб.

Реально выйти на среднюю годовую доходность портфеля в 20%, за счет ИИС можно повысить отдачу от инвестиций. Если ранее с ИИС не работали, полезной будет статья, что такое индивидуальный инвестиционный счет.

Как купить ликвидные акции на ММВБ

Инструкция выглядит так:

- Регистрируется счет у брокера (рекомендую БКС или Тинькофф).

- Вносятся деньги.

- Через Квик (БКС) или отдельное приложение (Тинькофф) покупаются ценные бумаги. На медвежьем рынке их можно продать, чтобы заработать на падении. Если цель – не трейдинг, а инвестиции, дождитесь окончания коррекции и входите в рынок. Точки входа можно искать с помощью стандартных приемов, тот же свечной анализ работает и на фондовом рынке, и на Форексе. Начинающим рекомендую статью японские свечи для новичков, в ней этот метод разбирается подробнее.

- При достижении целевых уровней закрывайте сделки встречными позициями.

Откройте счет в Тинькофф инвестициии

Выше – пример простейшей точки входа. Сигнал на продажу получен после ретеста уровня, он подтвержден медвежьим поглощением и дивергенцией на Стохастике.

Как приобрести акции

Акции покупают на бирже. Именно здесь сходятся организации и инвесторы, именно здесь происходит купля-продажа ценных бумаг. Однако частное лицо (инвестор) не имеет возможности покупать на бирже самостоятельно. Для этого ему необходим посредник – брокер.

Инвестор должен отрыть брокерский счёт, на который должно быть помещено как минимум 5 500 долларов. По сути, в открытии счёта ничего сложно нет, поскольку брокер всё делает сам. Единственное, что на данном этапе потребуется от инвестора – передать деньги брокеру. Одновременно с открытием счёта он заключает с клиентом контракт на брокерское обслуживание, после чего стороны приступают к покупке акций. Сделки могут совершаться в режиме онлайн через личный кабинет или по телефону, когда трейдер будет принимать заявку от клиента в устной форме.

Кто больше всего на этом зарабатывает

Все очень просто: зарабатывает на дивидендах тот, кто является обладателем крупного, хорошо сбалансированного портфеля и ориентирован не на быстрый, а на стабильный доход в долгосрочной перспективе. Чем больший процент активов вы держите, тем больше дивиденды.

Кроме простой стратегии «купил-держи», нужно взять на вооружение несколько моментов.

Покупайте бумаги по низкой цене. Используйте моменты дивидендного ГЭПа. Да, в ближайший период дохода не будет, но для долгосрочного инвестора это не будет иметь большого значения.

При проведении ребалансировки старайтесь поймать момент до отсечки

В этот период на продаже бумаг можно неплохо заработать, а на вырученные средства приобрести другие активы, которые кажутся вам более интересными.

Обращайте внимание на недооцененные бумаги. При наличии опыта их можно купить с дисконтом, а в дальнейшем получить прибыль.

Недооцененными считаются бумаги, цена которых занижена. При этом предприятие демонстрирует перспективы роста: увеличивается чистая прибыль, стоимость активов и другие показатели. Почему так происходит?

- Недостаток информации. Не все компании вкладывают огромные средства в рекламу.

- Небольшое количество ценных бумаг в обращении. Вследствие этого акции не очень популярны, по ним не проводится много сделок, следовательно, не сильно растет цена.

- Низкая волатильность. Этот фактор вытекает из двух предыдущих: стабильно невысокий уровень спроса и предложения.

- Дивидендная политика.

К недооцененным относятся, к примеру, российские дивидендные акции энергетических компаний (ФСК ЕЭС) некоторых предприятий, занятых в сфере телекоммуникаций (Ростелеком), крупных застройщиков (ЛСР).

Coca Cola Company

- Дивидендная доходность в 2020 году: 3,46%

- Посмотреть карточку компании

Крупнейший в мире производитель безалкогольных напитков, продающихся более чем в 200 странах. Самый известный напиток компании – газировка Сoca-Cola. Другие мировые бренды: Fanta, Schweppes, Sprite, Bonaqua. В России – соки «Моя семья» и «Добрый».

8. PayPal

PayPal (тикер: PYPL) – это цифровая платежная платформа с более чем 277 миллионами активных владельцев счетов на более чем 200 рынках по всему миру. У него есть продуктовые сегменты, включая Braintree, Venmo и Xoom.

PayPal позволяет потребителям и продавцам получать деньги в более чем 100 валютах, снимать средства в 56 валютах и хранить остатки на своих счетах PayPal в 25 валютах.

PYPL имеет рыночную капитализацию более 289 миллиардов долларов и котируется как в индексе S&P 500, так и в индексе NASDAQ 100. Эта цифровая и мобильная платежная платформа продолжает расширять свои услуги.

Чем хороши дивидендные истории

Дивиденды — это часть прибыли организации или компании, которая распределяется между владельцами ее акций или ценных бумаг. С ними неразрывно связано понятие дивидендной доходности, которая рассчитывается как соотношение выплат за последний год и текущей стоимости акции.

Следует отметить, что дивидендная доходность на американском рынке существенно ниже, чем на российском. Там 3-5% являются очень высоким показателем. Это связано с более низкими процентными ставками в США (ключевая ставка составляет 1-1,25%) и компенсируется более умеренными рисками.

На длительных временных отрезках дивиденды способны заметно увеличить совокупную доходность терпеливого инвестора. Классический пример на американском рынке — индекс общей доходности S&P 500 Total Return, который с 1988 года прибавил около 1820%, по сравнению с +890% стандартного S&P 500 (данные Yahoo Finance). С 1929 года на реинвестированные дивиденды пришлось около 40% общей доходности S&P 500.

Дивиденды несут в себе определенность, позволяя надеяться на стабильный источник доходов. Если дивиденды объявлены, то обозначенная сумма будет перечислена на счет держателя акций в установленный срок.

Также дивиденды несут в себе сигнальную функцию. Согласно этому подходу, регулярное увеличение дивидендов являются признаком уверенности топ-менеджмента компании в ее будущем, что повышает ценность акций. Пойти на попятную будет сложно. Снижение дивидендов воспринимается рынком как негативный сигнал, поэтому корпорации всеми силами стремятся этого не делать. Логично, что в рамках S&P 500 число компаний, режущих дивиденды, заметно растет лишь в условиях рецессии.

Тут есть один тонкий момент — когда «компании роста» переходят в зрелую стадию, они могут начать выплачивать дивиденды из-за избытка кэша и недостатка инвестиционных возможностей. В таких случаях сообщения о начале выплаты недавними «звездами» дивидендов могут сначала смутить инвесторов.

Чем полезно знание секторов

1. Диверсификация. Если говорить о портфеле акций, то имеет смысл ограничиться примерно 5-15 компаниями из разных секторов. Самый простой способ — поделить вложения поровну. Знание секторов поможет подобрать слабо коррелирующие акции, снизив тем самым риск портфеля.

Более консервативный подход: большую часть разместите в ликвидные и стабильные компании, а оставшиеся деньги — в высокорисковые акции. Разбавив портфель облигациями, а также зарубежными бумагами, можно получить достаточно сбалансированный набор.

2. Концентрация. Возможны и, напротив, точечные идеи. Если вы верите в долгосрочные перспективы какой-либо индустрии или ожидаете появления катализаторов в определенном сегменте, то информация о структуре секторов позволит оптимально подобрать подходящие бумаги.

В разные периоды появляются новые драйверы, прорывные технологии и бизнес-модели, а значит и лидеры роста. В последнее десятилетие — это сектор высоких технологий. Современные мегатренды — искусственный интеллект, big data, 3D печать, биотехнологии.

3. Зависимость от бизнес-циклов. Тут речь идет о разрезе в 1-10 лет. Полный цикл охватывает три периода: возрождение, экспансию и сокращение экономики. Речь также идет о четырех этапах: раннем, среднем, позднем и рецессии. Каждый этап может охватывает по нескольку лет, в разных стадиях наиболее актуальны те или иные сектора, циклические или защитные бумаги.

Согласно оценкам Fidelity, сейчас США находятся ближе к поздней стадии экономического цикла, хотя еще туда не вошли. Если говорить об отдаленном будущем, в преддверии рецессии актуальными станут инвестиции в «защитные» сектора. В любом случае, подобные бумаги способны диверсифицировать инвестиционный портфель, обеспечить поток дивидендов.

Пример диверсифицированного портфеля из дивидендных акций

На основе приведенных выше примеров российских и зарубежных акций с высокой дивидендной доходностью сформируем инвестиционный портфель. В портфель включим также защитные активы – облигации и золото. Их доля составляет примерно 12%.

Итак, объем средств инвестора – примерно 500 тыс. российских рублей, или 480 000 руб. (6 400 $ или 185 600 грн.). Для удобства выполним расчет в Excel и рассчитаем доход от дивидендов за 2020 год в российской и иностранной валюте. Красным цветом выделены активы с уровнем риска выше среднего, желтым – со средним и зеленым – с низким уровнем риска.

| Эмитент/Наименование актива | Доходность, % | Объем инвестиций, руб. | Объем инвестиций, $ | Доход за 2020 г., руб. | Доход за 2020 г., $ |

|---|---|---|---|---|---|

| ИТОГО: | X | 235000 | 3350 | 25480 | 144,84 |

| Лукойл | 13 | 60000 | 7800 | ||

| Газпром | 7,8 | 60000 | 4680 | ||

| Сбербанк | 8,2 | 25000 | 2050 | ||

| МТС | 8,5 | 20000 | 1700 | ||

| НОВАТЭК | 2,5 | 10000 | 250 | ||

| Coca-Cola | 3,28 | 800 | 26,24 | ||

| Johnson&Johnson | 2,8 | 750 | 21 | ||

| Genuine Parts | 5,2 | 1300 | 67,6 | ||

| Compass Group | 6 | 500 | 30 | ||

| ОФЗ | 6 | 30000 | 1800 | ||

| Золото | 24 | 30000 | 7200 |

| Курс $ | 77,17 | Общий доход, руб. | 36657,30 | ||

|---|---|---|---|---|---|

| Общий объем инвестиций, руб. | 493519,50 | Общий доход, $ | 475,02 | ||

| Общий объем инвестиций, $ | 6395,22 | Общая доходность, % | 7,43 |

Почему могут не выплатить дивиденды

Даже лучшие компании могут не выплатить акционерам доход. Почему такое иногда случается?

Первая причина очевидна – отсутствие источника выплат, т.е. чистой прибыли. При получении компанией отрицательного финансового результата по итогам года ни о каких дивидендах не может быть и речи. Если, конечно, вы не являетесь владельцем привилегированных акций.

Получение убытка возможно при кризисе в стране, смене руководства предприятия, обновлении активов и других обстоятельствах. Для недавно созданных компаний такая ситуация является абсолютно нормальной. Если вы решились инвестировать в стартап – ждать дивидендов по акциям в первые годы не стоит.

Если вы не заинтересованы в управлении компанией и рассчитываете на регулярные поступления средств по дивидендным акциям, всегда обращайте внимание на историю выплат дивидендов за последние 5–10 лет

Перечень лучших отечественных компаний, проводящих buyback

Buyback, или обратный выкуп, это процедура, при которой эмитент выкупает собственные акции. Происходит это при избытке денег у компании.

Среди отечественных предприятий, проводящих такую политику, я выделяю следующие компании, направившие большие суммы на выкуп дивидендных акций.

| Место | Компания | Сколько направлено на возвращение дивидендных акций | Годовая доходность, % |

| 1 | Лукойл | 3 млрд долларов | 4,5 |

| 2 | МТС | 30 млрд рублей | 3,35 |

| 3 | Роснефть | 2 млрд долларов | 4,12 |

| 4 | Магнит | 16,5 млрд рублей | 5,1 |

| 5 | Новатэк | 600 млн рублей | 1,0 |

| 6 | Лента | 11,6 млрд р. | 1,2 |

| 7 | Яндекс | 100 млн р. | 1,9 |

| 8 | Обувь России | 900 млн р. | 6,15 |

| 9 | Сафмар | 6 млрд р. за три года | 3,05 |

| 10 | Банк «Санкт-Петербург» | 10 млн долларов, программа бессрочная | 6,09 |

Компании, в которые неквалифицированные инвесторы не готовы инвестировать в 2021 году:

-

«Аэрофлот». Понятно: пандемия — надолго, и неясно, когда оживёт рынок авиаперевозок. Но для долгосрочных инвесторов я бы как раз 2021 год рассмотрела как время для покупки акций «Аэрофлота», так как именно в следующем году все ожидают завершения пандемии, и с 2022 года авиация вполне может начать нормальное восстановление. В пользу «Аэрофлота» играет и то, что он too big to fail (слишком большой, чтобы рухнуть. — Прим. «Секрета»).

-

ВТБ. Я сама вычеркнула эти акции из своего портфеля, так как группа сложная, постоянно проводит внутригрупповые слияния.

-

«Роснефть». Компания при осложнении отношений РФ и США явно может пострадать.

10 лучших российских компаний, которым можно доверять

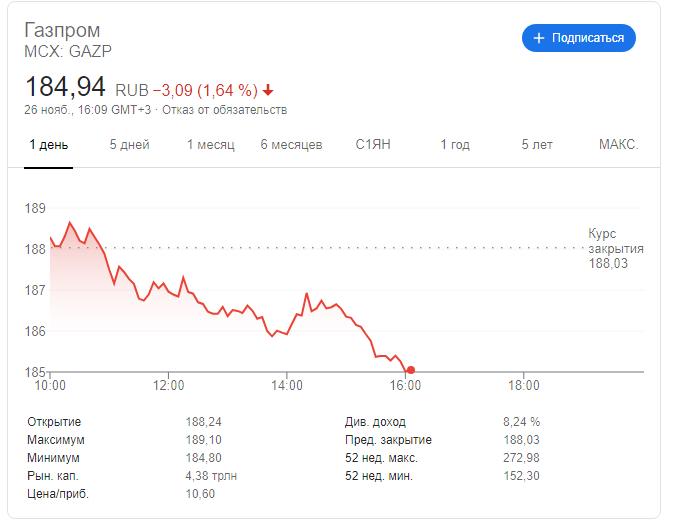

№ 1 «Газпром»

Акции «Газпрома» — всегда в цене. Например, конец ноября 2020 года стоимость одной акции составила 185 рублей. Эта компания находится на 17 месте в рейтинге самых крупных энергетических компаний всего мира. Здесь платят неплохие дивиденды. Поэтому вкладывать сюда средства практически всегда выгодно. На рынке России эта компания является монополистом. Огромным плюсом для держателей акций является то, что компания принадлежит государству. А значит, именно оно в ответе перед вкладчиками.

Доля добычи нефти составляет около 60% от всех других компаний. Именно поэтому вы точно не прогадаете, вложив сюда деньги.

Прогнозы на 2021 год таковы:

На графике хорошо видны изменения дивидендов по годам. Однако, к следующему году аналитики предсказывают уменьшение выплат на 45%.

Sysco (SYY).

Рыночная капитализация: 19,8 млрд. $.

Дивидендная доходность: 4,6%.

Количество лет увеличения дивидендов: 51 год.

Sysco (SYY), компания, занимающаяся поставками продуктов питания для ресторанов, также способствует росту за счет приобретений. И, как и другие дивидендные короли в этом списке, SYY – это машина для получения дивидендов. У компании уже есть 51-летний рост выплат. Последнее повышение произошло в декабре, когда компания подняла квартальные дивиденды до 45 центов на акцию с 39 центов на акцию.

Что касается слияний и поглощений: в январе 2019 года Sysco купила Waugh Foods, широкополосного дистрибьютора в Иллинойсе с годовым объемом продаж около 40 миллионов долларов. Другие шаги включают в себя сделку на 2016 год для европейской компании по обслуживанию и поставкам Brakes Group, а также платформу для электронной коммерции Supply on the Fly в том же году. В феврале 2018 года компания приобрела компанию Doerle Food Services, крупнейшего в Луизиане дистрибьютора, с годовым объемом продаж в сфере общественного питания примерно 250 миллионов долларов. Затем в апреле 2018 года фирма завершила сделку по приобретению американской компании Kent Frozen Foods за нераскрытую сумму.

Тем не менее, Sysco удалось добиться большого роста и самостоятельно. Сочетание органического роста и роста на основе слияний и поглощений привело к устойчивому увеличению доходов в течение многих лет.

Заглядывая вперед, профессионалы ожидают, что прибыль будет расти на 9,7% ежегодно в течение следующего полугодия. Это должно позволить Sysco продолжить свою серию роста дивидендов.

Список эмитентов, которые более 15 лет подряд выплачивают дивиденды

Инвестирование в лидеров и представителей второго эшелона, которые платят дивиденды из года в год несёт для долгосрочного инвестирования многократную выгоду. Особенно, если выбирать недорогие акции, которые можно скупать в больших объёмах.

| Название | Сколько лет подряд выплачивают дивиденды |

| Сбербанк SBER | 23 |

| Татнефть 3ао TATN | 23 |

| ЛУКОЙЛ LKOH | 22 |

| Газпром GAZP | 22 |

| НОВАТЭК NVTK | 19 |

| МТС MTSS | 17 |

| Татнефть 3ап TATNP | 17 |

| СаратНПЗ-п KRKNP | 16 |

| Транснефть ап TRNFP | 15 |

Среди основных преимуществ можно выделить:

- Возможность получать из года в год стабильные, прогнозируемые выплаты;

- На длительной временной дистанции имеется возможность не только окупить свои вложения за счёт дивидендов, но благодаря реинвестициям начать получать дивиденды на дивиденды;

- Потенциально высокая доходность, если инвестор захочет продать активы, которые покупал с потенциалом роста, и они выросли в цене за годы удержания в портфеле.

Для того, чтобы ещё больше упростить инвесторам аналитику и процесс формирования портфеля, многие лучшие дивидендные ценные бумаги были объединены в специальный индекс. Им занимается специализированный фонд, который вкладывает средства в различные дивидендные компании, при этом диверсифицируя риски. Инвесторам достаточно будет приобрести соответствующий ETF, а всё остальное за них сделает фонд. По сути, это максимально пассивный способ инвестиций, но регулярно контролировать свой портфель всё же рекомендуется.

Сбербанк-п (SBER_p)

Первое почетное место занимает всеми нами любимый Сбербанк. Почему же я его поставил во главе списка? Давайте думать логически…

У вас есть кредиты, ипотека? В каком банке вы его/ее брали? Думаю, большинство скажет, что это Сбербанк. Так как жизнь и финансовая грамотность населения находятся на очень низком уровне, значит люди всегда будут обращаться в банк за новыми кредитами, чтобы собрать ребенка в школу, либо купить новенькую Ладу-Весту. Малый бизнес также берет кредиты именно в Сбербанке.

Прозрачные условия, госбанк, банкоматы и отделения на каждом шагу даже в маленьких селах, мобильный банк, удобные переводы – все это сделало Сбербанк банком №1 в нашей стране. История Сбера начинается с 1841 года. Если за это время он не обанкротился, то вряд ли обанкротится в будущем.

Почему именно Сбербанк-п? П – значит привилегированные акции Сбербанка. А как мы знаем, привилегированные акции всегда платят дивиденды (хотя бывают и исключения).

Как вы видите на графике, Сбербанк-п неплохо растет. Были, конечно и падения в кризис 2008 и 2014 года, но это ему нисколько не помешало вырасти снова.

Сбербанк-п платит стабильно высокие дивиденды каждый год и даже повышает их выплату

Мнения экспертов

- Аналитик ГК“Финам” – Афансьева Юлия, Сообщает, что — “Выбирая активы для получения дивидендов в 2021 году, рекомендуется ориентироваться на приведенный перечень акций, по которым ожидается наибольшая доходность.”

- Аналитика БКС считают, что акции Сургутнефтегаза, исходя из курса Доллара в районе 73-74, выплаты за 2020 г. могут составить около 6–7 руб. на акцию. Дивидендная доходность составляет от 15% до 17,4% по текущим котировкам.

- Аналитический отдел Альфа-Банка отмечает, что Российские компании предлагают самые высокие дивидендные выплаты в мире. Эксперты банка считают, что «АЛРОСА» сейчас является одной из лучших дивидендных компаний в отечественном горно-металлургическом секторе. Согласно прогнозу агентства Bloomberg, див.доходность компании по итогам 2021г может составить 12,3%,

- Заместитель директора управления анализа фондового рынка «Газпромбанк» Фролов Илья, отмечает — “В настоящий момент инвесторы находятся в уникальном положении, поскольку они могут получить оставшиеся дивидендные выплаты за 2020 год и реинвестировать их для получения высоких прогнозных выплат за 2021 год”. Среди таких компаний эксперт выделяет акции: «Сургутнефтегаз», «АЛРОСА», МТС.