Привилегированные акции (и обыкновенные): что это такое, в чем разница (отличия)

Содержание:

- Всё познаётся в сравнении

- Кому такие акции интересны

- Виды акций

- Как происходит эмиссия акций

- Как заработать? Какие акции выгоднее?

- Откуда берутся акции и что они дают их владельцам

- Основные сведения о привилегированных акциях

- Почему инвесторы требуют привилегированные акции

- Почему корпорации поставляют привилегированные акции

- В какие акции инвестировать, в привилегированные или в обыкновенные?

- Что такое акции

- Отличие привилегированных акций от обыкновенных

- Всё течёт, всё изменяется

- Какие привилегированные акции есть на Московской бирже

- Что такое акции и какие они бывают

- Права держателей

Всё познаётся в сравнении

Права держателей как привилегированных, так и обыкновенных акций устанавливаются Федеральным законом № 208-ФЗ «Об акционерных обществах» от 26.12.1995 (последняя редакция от 04.11.2019). Посмотрим, что же гласит закон.

Избирать и управлять

Права владельцев обыкновенных акций по управлению компанией прописаны в законе коротко и ясно: «могут участвовать в общем собрании акционеров с правом голоса по всем вопросам» (статья 31, пункт 2). Более того, с увеличением количества принадлежащих акций растут и возможности владельца. Он может:

- имея более одного процента от общего количества акций – запрашивать информацию о так называемых «крупных сделках», то есть сделках на сумму более 25% от стоимости балансовых активов компании, и требовать для ознакомления протоколы заседаний совета директоров (ст. 91, п. 2);

- более 2% – вносить вопросы в повестку дня ежегодного собрания акционеров и выдвигать кандидатов в совет директоров, получая реальную возможность управления компанией (ст. 53, пп. 2 и 3);

- 10% и выше – требовать созыва внеочередного собрания акционеров (ст. 55, п. 1).

Справочная информация: пакет размером свыше 25% голосующих акций называется блокирующим, а свыше 50% – контрольным.

Обладатели же привилегированных акций очень сильно ограничены в правах по управлению бизнесом. Пункт 1 статьи 32 утверждает, что «акционеры – владельцы привилегированных акций общества не имеют права голоса на общем собрании акционеров, если иное не установлено настоящим Федеральным законом». Дальнейшее содержание этой статьи и посвящено таким исключениям. Не будем приводить полный текст, а просто выделим наиболее существенные моменты:

- владельцы привилегированных акций могут голосовать по наиболее важным для компании вопросам (реорганизация, ликвидация и так далее);

- они также приобретают право голоса, если по имеющимся привилегированным акциям не были выплачены дивиденды.

Вот мы и добрались до ещё одного важнейшего отличия обыкновенных акций от привилегированных: дивидендной политики.

Защитные инвестиции

Процесс определения размера дивидендов, выплачиваемых владельцам акций, состоит из нескольких этапов. Сначала совет директоров решает, какую часть прибыли направить на развитие бизнеса, а какую – на выплату дивидендов по каждому виду акций отдельно. Решение носит лишь рекомендательный характер, и должно быть утверждено общим собранием акционеров. В принципе, собрание может установить любой другой размер дивидендов, лишь бы он был не выше рекомендованного. Это утверждается статьёй 42 всё того же закона № 208-ФЗ.

Этот процесс одинаков для акций любого вида, как привилегированных, так и обыкновенных. Однако привилегированные акции имеют своего рода защиту: в уставе компании должен быть определён размер дивидендов по ним (ст. 32). Эту защиту владельцы таких акций получили как бы в обмен на отказ от участия в управлении компанией. Совершенно не обязательно, чтобы в уставе был указан фиксированный размер дивидендов, подойдёт и способ расчёта этого размера или просто минимум, который обязана выплатить компания держателям акций. Если же предприятие не хочет или не может осуществить такие выплаты, то, как упоминалось выше, привилегированные акции становятся голосующими. Такие случаи происходят, когда дела у той или иной компании идут совсем уж плохо.

Привлечение средств

Итак, мы рассмотрели наиболее важные отличия привилегированных акций от обыкновенных (есть и другие, но они не играют особой роли для частных инвесторов). Для наглядности сведём имеющуюся информацию в простую и удобную таблицу:

Отличия привилегированных акций от обыкновенных

таблица скроллится вправо

| Обыкновенные акции | Привилегированные акции | |

|---|---|---|

| Право голоса | По всем вопросам | Только по самым важным темам (реорганизация, ликвидация) |

| Дивиденды | Не гарантированы | Минимальный размер (или способ его расчёта) определён уставом компании |

Теперь становится ясным, зачем компании выпускают привилегированные акции: они получают приток оборотных средств, не передавая при этом права управления в «чужие руки». Можно привести интересную аналогию: привилегированные акции – это «бессрочные облигации». То есть по ним выплачивается постоянный доход (в форме дивидендов, а не купонов), но дата их погашения не наступит никогда. Осталось разобраться, интересна ли подобная ценная бумага для инвестиций.

Кому такие акции интересны

Привилегированные акции предлагаются в различных формах и обычно покупаются у онлайн брокеров.

Описанные выше особенности являются наиболее распространенными примерами и могут комбинироваться в различных вариантах.

Компания может выпустить привилегированные акции с любым набором условий при условии, что они находятся в рамках правового поля и регулирования.

Наиболее интересными являются эмиссии без сроков погашения или, в случае их наличия, такие сроки должны быть как можно дальше от даты эмиссии.

Обычно в качестве покупателей таких акций выступают различные финансовые организации.

Это связано с некоторыми налоговыми преимуществами, доступными держателям таких ценных бумаг. Причем эти преимущества недоступны частным инвесторам.

С учетом того, что финансовые организации покупают оптом, привилегированные акции позволяют получить значительные инвестиции.

Частные компании или фирмы, которые готовятся проводить IPO, продают привилегированные акции именно по этой причине.

Эмитенты привилегированных акций обычно находятся в диапазоне между верхней и нижней границей кредитоспособности.

Некоторые выпускают привилегированные акции также как регулятор запрещает им брать дополнительные средства в долг или потому что они рискуют понижением своего рейтинга.

Несмотря на то, что технически привилегированные акции являются ценной бумагой, принцип эмиссии во многом схож с эмиссией долговых бумаг.

С точки зрения налогов, такой тип, как трастовые привилегированные акции рассматривается как долговая бумага и обычная акция на балансовом листе.

С другой стороны, многие компании, такие как General Electric, Bank of America, Georgia Power выпускают привилегированные акции для финансирования своих проектов.

Виды акций

Что же дают акции инвесторам? В первую очередь это конечно же возможность получения прибыли. Она может формироваться от:

- роста курсовой стоимости акций (купили за 100, через 3 года продали за 150 рублей);

- получения дивидендов.

В зависимости от вида акции, основной локомотив получения прибыли может быть смещен либо в сторону роста стоимости, либо получения дивидендов.

Обыкновенные акции

Держатели обыкновенных акций могут рассчитывать на:

- Право голоса при управлении в совете директоров. Но для частных инвесторов, владеющих достаточно скромным портфелем, этот параметр не так важен.

- Право на получение дивидендов. Решения о выплате и его размере принимает совет директоров на основании полученной прибыли, текущего финансового положения компании и дальнейших планов по развитию компании. Решение может быть как положительным, так и отрицательным.

- Получение части стоимости компании при ее ликвидации.

Большинство инвесторов, покупая обычные акции надеются именно на их дальнейший рост в будущем. А получение дивидендов — это своего рода дополнительный бонус.

Но всегда можно найти компании, которые выплачивают по обыкновенным акциям неплохие дивиденды. В некоторых случаях даже больше, чем приносят привилегированные акции других компаний.

Привилегированные акции

Из недостатков — владельцы не имеют право голоса в управлении компании. Из достоинств — владельцы привилегированных акций имеют первоочередное право на получение денежных выплат при банкротстве компании среди акционеров.

Но это не главное. В отличие от обыкновенных, привилегированные акции дают право на получение постоянных дивидендов. В течение всего времени, пока компания работает, инвесторы получают прибыль. Размер определяется многими параметрами. Основание зафиксировано в уставе предприятия. Владельцы префов (так называют привилегированные акции) имеют первоочередное право на получение дивидендов. Порядок выплат может быть раз в год, полгода, реже раз в квартал.

Условно привилегированные акции есть нечто среднее между обыкновенными акциями и облигациями. Но обладают всеми достоинствами обоих ценных бумаг:

- Получение фиксированной прибыли в виде дивидендов, аналогично купонным выплатам по облигациям. Но если облигации имеют ограниченный срок обращения, то у Префов такого ограничения нет. Есть компании, выплачивающие дивиденды уже на протяжении 50-80 лет. Неплохой вариант обзавестись постоянным пассивным доходом, которым могут воспользоваться и ваше потомки (дети, внуки).

- Покупка доли в компании с надеждой на дальнейший рост и развитие, что безусловно положительно скажется на рост котировок.

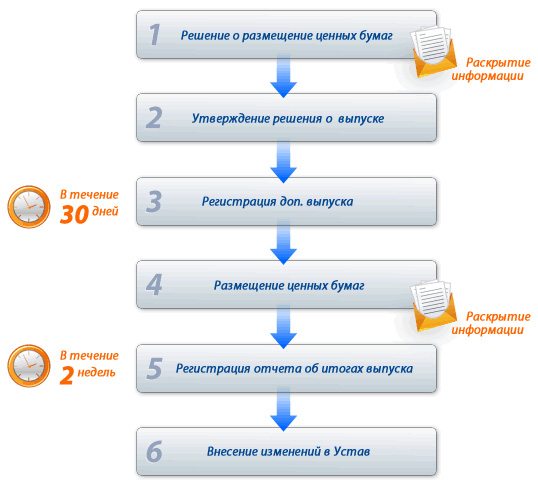

Как происходит эмиссия акций

Для того чтобы иметь право на эмиссию акций, организация должна быть зарегистрирована как акционерное общество. В России акционерное общество, размещающее свои акции на рынке и имеющее неограниченное число акционеров, называется публичным (ранее оно называлось открытым акционерным обществом). Эмиссия акций может проводиться с различными целями:

- формирование уставного капитала акционерного общества;

- преобразование в акционерное общество организации иной формы собственности;

- увеличение уставного капитала акционерного общества;

- привлечение инвестиций со стороны;

- дробление ранее выпущенных акций.

Процесс эмиссии акций состоит из нескольких этапов:

- принятие решения об эмиссии акций;

- утверждение решения об эмиссии акций;

- государственная регистрация выпуска акций;

- размещение акций (их передача первичным владельцам);

- государственная регистрация отчета об итогах эмиссии акций;

- внесение изменений в устав компании.

Под выпуском акций понимается совокупность акций одного эмитента, предоставляющих их владельцам одинаковые права независимо от даты приобретения, одинаковые условия размещения, а также одинаковые реквизиты и характеристики. Обязательными являются следующие реквизиты:

- наименование документа;

- наименование компании и её юридический адрес;

- номер документа;

- номинальная стоимость акции;

- размер уставного капитала предприятия;

- вид акции (обыкновенная или привилегированная);

- количество эмитированных акций;

- данные о дивидендах;

- данные о владельце;

- печать и подпись предприятия-эмитента.

Вплоть до начала XXI века большую популярность имели акции на предъявителя. Их владельцы не вносились в реестр акционеров, а право собственности подтверждалось простым предъявлением сертификата. Однако, борьба с незаконным отмыванием средств привела к тому, что в настоящее время в большинстве стран акции на предъявителя не регистрируются. Для ранее выпущенных акций был установлен период, в течение которого они изымались из обращения и заменялись именными акциями. В России также допускается хождение только именных акций. Кроме того, утратила силу документарная форма акций. Акционер не имеет на руках сами акции как бумаги. Вместо них он имеет выписку из реестра акционеров.

Порядок купли-продажи акций

- Об исполнении поручений клиента на куплю-продажу ценных бумаг;

- Оформление и учёт ценных бумаг клиента

После этого брокер открывает клиентский счёт для совершения торговых операций, а в депозитарии открывается счёт для учёта приобретаемых акций. Всё это делается, как правило, бесплатно, а комиссия взимается брокером с осуществлённых сделок. В дальнейшем остаётся только установить торговый терминал и приступить к торговле. После того, как акции были куплены через торговый терминал, все необходимые действия по оформлению права собственности на акции выполняет брокер.

Оформление сделки купли-продажи акций между физическими лицами – более трудоёмкий процесс. Он прописывается федеральным законом N 39-ФЗ «О рынке ценных бумаг».

- Перед подписанием договора купли-продажи покупатель запрашивает у продавца выписку из реестра акционеров, подтверждающую право продавца на владение акциями

- Подписывается договор купли-продажи. Типовой договор можно найти в интернете. В нем указывается наименование и количество акций, полное название эмитента продаваемых акций, их тип (обыкновенные или привилегированные), цена акции и общая сумма сделки.

- После подписания договора право покупателя на приобретаемые акции регистрируется в реестре акционеров у реестродержателя. Только после этого право на владение акциями переходит к покупателю.

- При внесении в реестр записи о переходе права собственности на акции, оформляется передаточное распоряжение, которое подписывает продавец.

- Покупатель обязан открыть лицевой счет в реестре акционеров эмитента. Для этого регистратору предъявляется заполненная анкета зарегистрированного лица.

- На основе анкеты регистратор открывает счёт в реестре. На этом счету будут учитываться приобретаемые акции.

Рынок ценных бумаг — динамично развивающаяся область экономики. Не удивительно, что в законодательстве и регламентах работы участников рынка происходят постоянные изменения. Инвестору приходится следить за этим процессом и оперативно реагировать на него. Но в действительности всё кажется сложным лишь на первый взгляд.

Подписывайтесь на новости блога, Всем профита!

28.12.2016

Как заработать? Какие акции выгоднее?

Серьезная разница между ценами на префы и обычные акции – это хорошая возможность заработать в среднесрочной и долгосрочной перспективе. В России рынок недооценивает АП. Сколько такая ситуация продлится, сказать сложно. За счет сокращения разницы в ценах между этими бумагами можно зарабатывать на парных сделках: покупать АП, одновременно продавая АО выбранных эмитентов. Такой вариант со временем себя исчерпает. Разница в ценах на парные акции большинства компаний уже успела заметно сократиться.

Инвестору, выбирающему между АП и АО, можно порекомендовать исходить из конкретной ситуации. Если компания на подъеме, обыкновенные акции наверняка будут расти в цене быстрее. Однако если разница между ними хотя бы 15%, то префы, скорее всего, принесут больше денег на длинном горизонте. Более высокая доходность будет достигнута за счет впечатляющих дивидендов и реинвестирования полученных выплат.

Откуда берутся акции и что они дают их владельцам

с целью привлечения денег, необходимых для дальнейшего роста и развития. Основное преимущество такого способа создания капитала — отсутствие необходимости возвращать полученные средства в заранее установленный срок.

Кроме того, продажа инвестиционного инструмента этого вида не налагает обязательств по размеру и частоте обязательных выплат их держателям.

В него входят следующие этапы:

- принятие и утверждение решения руководством;

- государственная регистрация выпуска;

- размещение;

- государственная регистрация отчета.

Каждый из них включает в себя множество разных подэтапов, которые превращают это действие в длительный и сложный процесс. Поэтому для эмиссии чаще всего привлекается специальная компания — андеррайтер.

Для акции устанавливается номинальная цена, которая определяется путем деления уставного капитала на общее количество выпускаемых бумаг. Разница между этим показателем и стоимостью, по которой происходит первичное размещение и составляет эмиссионный доход компании.

Для того, чтобы выпущенные акции были допущены к торгам, выпустившее их акционерное общество должно пройти процедуру листинга. При этом каждая биржа предъявляет свои требования. Покупая их, инвестор приобретает малую долю эмитента этого актива и становится совладельцем бизнеса.

Возможности, которые это дает человеку, зависят от того, какой объем от общего числа акций нужного типа находится в его собственности:

- 1% — держатель может ознакомиться с реестром других владельцев бумаг этой компании;

- 2% — дает право вносить темы для обсуждений на собраниях акционеров и предлагать кандидатуры на руководящие позиции;

- 10% — позволяют инициировать внеочередные собрания и проверки;

- более 25% — дают возможность налагать вето на решения, принятие которых требует более 75% голосов, например, внесение изменений в устав;

- более 50% — наделяют своего владельца правом принимать часть решений самостоятельно;

- 75% и более — превращают человека в собственника бизнеса, обладающего полномочиями принятия единоличных решений.

Человек, который является собственником менее чем 2% акций никакого влияния на компанию оказывать не способен, несмотря на то, что формально является совладельцем.

Держатель даже одной дающей право голоса бумаги получит уведомление о проведении собрания акционеров. Через депозитарий, в котором ведется учет его активов, он может подать поручение на голосование. Однако его мнение не сыграет роли.

Главная цель, с которой миноритарные инвесторы приобретают такой вид активов — заработок на дивидендах или росте стоимости.

Основные сведения о привилегированных акциях

Привилегированные акции действуют как гибрид между обыкновенными акциями и выпусками облигаций. Как и в случае с любыми производимыми товарами или услугами, корпорации выпускают привилегированные акции, потому что потребители – в данном случае инвесторы – хотят их. Инвесторы ценят привилегированные акции за их относительную стабильность и привилегированный статус по сравнению с обыкновенными акциями при выплате дивидендов и ликвидации банкротства. Корпорации в основном ценят их как способ получения долевого финансирования без уменьшения права голоса и возможность отзыва. Привилегированные акции также иногда полезны для фирм, пытающихся предотвратить враждебные поглощения.

Краткий обзор

Хотя цены на привилегированные акции более стабильны, чем на обыкновенные акции, они также намного менее стабильны, чем облигации инвестиционного уровня.

В большинстве случаев привилегированные акции составляют небольшой процент от общего объема выпуска акций корпорации. На это есть две причины. Во-первых, привилегированные акции сбивают с толку многих инвесторов (и некоторые компании), что ограничивает спрос. Во-вторых, обыкновенные акции и облигации, как правило, являются достаточными вариантами финансирования.

Почему инвесторы требуют привилегированные акции

Большинство акционеров привлекают привилегированные акции, потому что они предлагают более денежного потока или других финансовых трудностей. Эта особенность привилегированных акций предлагает максимальную гибкость компании без страха пропустить погашение долга. В случае выпуска облигаций пропущенный платеж подвергает компанию риску дефолта. Это приведет к понижению кредитного рейтинга и даже может вызвать банкротство.

Некоторые держатели привилегированных акций также имеют право держателей обыкновенных акций.

Почему корпорации поставляют привилегированные акции

Компании, предлагающие привилегированные акции вместо выпуска облигаций, могут добиться более низкого отношения долга к собственному капиталу. Это позволяет им получать в будущем значительно больше финансирования от новых инвесторов. Отношение долга к собственному капиталу компании – один из наиболее распространенных показателей, используемых для анализа финансовой устойчивости бизнеса. Чем меньше это число, тем привлекательнее компания выглядит для инвесторов. Кроме того, выпуск облигаций может быть красным флагом для потенциальных покупателей. Строгий график погашения долговых обязательств должен соблюдаться независимо от финансового положения компании. Привилегированные акции не подчиняются тем же принципам погашения долга, потому что они представляют собой выпуски акций.

Корпорации также могут оценить привилегированные акции из-за их функции вызова. Большинство, но не все привилегированные акции подлежат отзыву. После установленной даты эмитент может отозвать акции по номинальной стоимости, чтобы избежать значительного процентного риска или альтернативных издержек.

Хотя обыкновенные акции являются наиболее гибким типом инвестиций, предлагаемым компанией, они дают акционерам больший контроль, чем некоторые владельцы бизнеса могут чувствовать себя комфортно. Владельцы привилегированных акций не имеют нормального права голоса. Это позволяет компании выпускать привилегированные акции без нарушения контрольных балансов в корпоративной структуре. Обыкновенные акции предоставляют акционерам определенное право голоса, позволяя им влиять на важные управленческие решения. Компании, которые хотят ограничить контроль, который они предоставляют акционерам, при этом предлагая доли в своем бизнесе, могут поэтому обратиться к привилегированным акциям.

Наконец, некоторые привилегированные акции действуют как « ядовитые таблетки » в случае враждебного поглощения. Они часто принимают форму вредных финансовых корректировок с акциями, которые могут быть осуществлены только при изменении контрольного пакета акций.

В какие акции инвестировать, в привилегированные или в обыкновенные?

Инвестировать нужно, в первую очередь, в акции компаний с потенциалом роста, ну а обыкновенные они или привилегированные это вопрос вторичный. В самом деле, какая для вас будет разница если выбранная вами компания начнёт нести убытки и её акции (и префы, и обыкновенные) начнут падать в цене?

То есть, на мой взгляд, заморачиваться здесь особо не стоит. Впрочем, для тех кто относится к формированию своего инвестиционного портфеля уж очень педантично, есть несколько моментов которые в этом случае можно учесть:

Если ваша цель так или иначе связана с влиянием на бизнес компании, то выбор конечно же очевиден – вам нужны только обыкновенные её акции (причём в количестве не менее 1%). О том какое влияние даёт тот или иной пакет акций вам даст представление вот эта шпаргалка:

- Если вы формируете дивидендный портфель и при этом не претендуете на то чтобы участвовать в бизнесе компании (ваш пакет будет составлять менее 1% её акций), то наиболее логично будет выглядеть покупка привилегированных акций;

- На российском фондовом рынке префы, как правило, недооценены по отношению к обыкновенным акциям того же эмитента. Это может быть обусловлено самыми разными факторами (спрос, ликвидность, доступность и т.п.). Это можно рассматривать как дополнительный аргумент в пользу их покупки, ведь недооцененность – понятие временное (особенно в рамках долгосрочного инвестирования);

- Нужно учитывать внешние драйверы роста, например возросший спрос на обыкновенные акции компании, связанный с приобретением дополнительного контроля над бизнесом) непременно приведёт к росту их стоимости и увеличению ценового разрыва с префами;

- Нужно учитывать нюансы описанные в уставе компании относительно её привилегированных акций. Среди них такие как: порядок начисления дивидендов (фиксированная ли это сумма или процент от чистой прибыли), кумулятивность, конвертируемость и т.п.

Итак, в общем и целом, если вашей целью не является захват контроля над бизнесом (или иное участие в его управлении) и вы не владеете информацией о том, что в ближайшее время кто-либо другой захочет это влияние получить (тем самым неволей взвинтя цены на обыкновенные акции), то, скорее всего, оптимальным для вас выбором будут привилегированные акции.

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Акции , Словарь трейдера

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Что такое акции

Акции – эмиссионные ценные бумаги, которыми закрепляются права владельца (акционера) на:

- Получение доли прибыли фирмы в виде дивидендов.

- Участие в управлении АО.

- Получение части имущества компании в случае ликвидации.

Способами получения дохода являются как денежные средства, так и имущество АО (к примеру, ценные бумаги). Нужно понимать, что приобретение акций не означает получение гарантированных выплат по ним. Выплаты зависят от многих обстоятельств, таких как:

- Положение в уставе, регламентирующее условия получения дивидендов;

- Положительное решение на собрании АО о выдаче дивидендов;

- Наличие прибыли у фирмы.

Акции акционерных обществ бывают именными или на предъявителя. Именная удостоверяет личность её держателя. Акции на предъявителя выпускаются в строго установленном количестве, которое зависит от величины общего уставного капитала.

Акции классифицируются на две формы: обыкновенные (простые) и привилегированные. Каждое АО само решает выпускать или нет привилегированные акции. В случае, если выпуск таких ценных бумаг произошёл, их стоимость не может превысить четверть общего уставного капитала. По этой причине большее распространение имеют обыкновенные акции.

Выпуская обыкновенные и привилегированные акции в определённом соотношении, фирма может получить много выгоды при минимуме недостатков:

- Обеспечивать приток денежных средств на развитие и расширение бизнеса;

- Сохранить контрольный пакет и решающий голос в совете директоров;

- Минимально снизить издержки, связанные с выплатами по ценным бумагам.

Список некоторых организаций, имеющих в обращении акции обоих видов:

- Сбербанк;

- Сургутнефтегаз;

- Ростелеком;

- Башнефть;

- Роллман.

Видео по теме:

Акционерное общество может выпустить сертификаты акций – документы, подтверждающие, что указанное в них лицо владеет определённым количеством акций. В сертификате указан ряд реквизитов:

- Номер;

- Количество;

- Номинальная стоимость;

- Наименование и статус эмитента;

- Категория;

- Имя владельца;

- Фиксированная ставка дивидендов (для привилегированных);

- Условия обращения и пр.

Отличие привилегированных акций от обыкновенных

А если выбирать между двумя ценными бумагами одной компании? На ком остановить выбор? Взять префы с расчетом на дивиденды. Или обыкновенные акции с надеждой на более быстрый рост котировок.

Рассмотрим для примера акции Сбербанка — обычные и привилегированные.

На графиках ниже, котировки банка на бирже за последние 5 лет.

Обыкновенные акции Сбербанка — график за 5 летПривилегированные акции Сбербанка — график за 5 лет

За это время привилегированные акции выросли аж на 101% или в 2 раза. По обычным рост составил 120%.

Но за это время владельцы двух видов активов получали ежегодные дивиденды:

| Год | Обычные | Привилегированные |

| 2012 | 2.08 | 2.59 |

| 2013 | 2.57 | 3.2 |

| 2014 | 3.2 | 3.2 |

| 2015 | 0.45 | 0.45 |

| 2016 | 1.97 | 1.97 |

| Итого: | 10.27 | 11.41 |

С учетом того, что изначальная стоимость обычных акций была на 25% выше префов, то получаем что на один и тот же вложенный капитал, чистая прибыль без реинвестирования дивидендов составила:

- Обычные акции — 113%

- Привилегированные акции — 144%

Получается, что в плане доходности префы более выгодный вариант, чем обычные акции. По крайней мере, на примере Сбербанка. Но здесь мы упустили один важный момент, который может сильно влиять на конечную прибыль долгосрочного инвестора.

Всё течёт, всё изменяется

Давайте посмотрим, как с течением времени изменялся дисконт, с которым торговались привилегированные акции по отношению к обыкновенным, на российском фондовом рынке.

Седая древность

Лет 10-15 назад, то есть на заре становления фондового рынка в России, привилегированные акции особым спросом не пользовались. Даже самые ликвидные бумаги (такие, как Сбербанк прив.) стоили в два раза дешевле, чем обыкновенные акции того же эмитента. Причин этому две:

Специфика развивающихся рынков. Старт фондового рынка – это эпоха передела собственности, слияний и поглощений. Нередки были случаи, когда несколько финансовых группировок занимались скупкой акций для получения большинства в собрании акционеров, загоняя их котировки в небеса

Понятно, что в таких условиях никто не обращал внимание на привилегированные акции, не обладающие правом голоса.

Низкая доступность для иностранных инвесторов. Российские привилегированные акции в то время практически не присутствовали в составе различных индексов, сформированных за рубежом (например, FTSE Russia IOB)

А ведь именно посредством индексных биржевых фондов (ETF) различного рода иностранные инвесторы и входят на рынки различных стран. Если ценной бумаги нет в индексе, то для них её как бы и не существует.

В условиях низкого спроса со стороны как отечественных, так и зарубежных инвесторов, привилегированные акции были скорее некой экзотикой, а не инструментом для инвестиций.

Современность

Для иллюстрации изменений, произошедших с привилегированными акциями, обратимся к тому же Сбербанку. На Московской бирже цена одной обыкновенной акции Сбербанка сейчас составляет 250 руб., привилегированной – 225 руб. То есть разрыв сократился до 10%. Произошло это потому, что вышеперечисленные причины просто перестали действовать:

- Передел собственности практически закончился. Как следствие, прекратились резкие скачки курсовой стоимости, и на первый план постепенно стала выходить инвестиционная составляющая. Частному инвестору совершенно безразлично право голоса, которое он имеет на собрании акционеров крупной компании. Доходность инвестиций, напротив, его заботит и очень сильно.

- Иностранный капитал перестал быть основополагающим фактором на российском фондовом рынке. Произошло это в последние 2-3 года благодаря введению индивидуальных инвестиционных счетов (ИИС). Возможность получить налоговый вычет привлекла на фондовый рынок большое количество отечественных инвесторов, которые и составляют теперь основу рынка.

В результате сработали рыночные механизмы, и спрос на привилегированные акции, дающие высокую дивидендную доходность, резко увеличился.

В качестве примера можно привести и такую достаточно крупную компанию, как Сургутнефтегаз. В её уставе записано, что на дивиденды по привилегированным акциям компания обязана выделять 10% от чистой прибыли. В результате выплаты на одну привилегированную акцию по итогам 2018 года составили 7,62 руб. В то же время, на обыкновенную акцию начислялись чисто символические 0,65 руб. Неудивительно, что перед дивидендной отсечкой в июне 2019 года привилегированные акции стоили почти в два раза дороже обыкновенных: 42 руб. против 25 руб.

Какие привилегированные акции есть на Московской бирже

Не является инвестиционным советом

Многие только пришедшие на Московскую биржу уже знают о том, какие обыкновенные акции можно покупать, не боясь за свои вложения. Но мало кто знает, какие привилегированные акции есть на главной российской бирже и какие из них приносят стабильные дивиденды.

Сургутнефтегаз

Крупная компания, бизнес которой уже вышел за пределы ресурсов. Дивидендные выплаты по привилегированным акциям изложены и закреплены в дивидендной политике — 10% от чистой прибыли. На момент написания статьи, привилегированные акции этой компании стоили немного дороже, чем обыкновенные (37,2 против 32,3). При этом, в прошлом году компания выплатила акционерам дивиденды, которые вылились в 18% доходность.

Сбербанк

Крупнейший банк страны, контролируемый государством. В 2020 году Сбербанк выплатил акционерам по 18,7 рублей дивидендов на одну акцию. Поскольку цена привилегированной акции Сбербанк-АП была ниже, то и доходность такой акции получилась больше, хоть и незначительно (8,5 против 8,23 у Сбербанк-АО).

Татнефть

Нефтяная компания со штаб-квартирой в городе Альметьевск. На данный момент занимает 5 место по объему добычи нефти и также имеет привилегированные акции. При всех заслугах компании, дивидендами она не блещет, хоть и выплачивает их стабильно. В 2020 году, по двум видам акций было выплачено 9,94 рубля на одну акцию, что составило 2,14% доходности у обыкновенных акций и 2,19% у привилегированных. При этом, в июле 2020 года компания не выплачивала дивиденды по обыкновенным акциям, а держателей привилегированных наградила минимально возможной суммой — 1 рубль на каждую акцию.

Что такое акции и какие они бывают

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

Акция — это эмиссионная ценная бумага, закрепляющая права её владельца на:

- участие в управлении компанией;

- получение доли от прибыли компании (дивиденды);

- часть имущества, оставшегося в случае ликвидации компании.

Эмиссия (т. е. выпуск) акций с последующим их размещением на рынке – один из эффективных способов привлечения инвестиций для развития компании. Он в выгодную сторону отличается от кредита, расчёт по которому строго обязателен. Акции же компания обязана выкупать с рынка лишь в редких и строго определённых случаях, а начисление дивидендов (т. е. премии) по акциям производится не всегда.

Компания, имеющая право эмиссии акций, называется акционерным обществом. Сумма номиналов всех акций, эмитированных акционерным обществом, равняется его уставному фонду. Соответственно, все держатели акций, или акционеры, представляют собой группу собственников акционерного общества. Из этого в общем случае следует, что чем большим пакетом акций владеет акционер, тем большими правами в управлении он обладает. Однако, не всё так просто и есть ряд тонкостей, которые не мешало бы знать.

Прежде всего, не все акции дают право голоса. С точки зрения прав, предоставляемых владельцу, акции подразделяются на:

- обыкновенные;

- привилегированные (их ещё называют «префы»).

Права держателей

Изучим аспект, отражающий права владельцев привилегированных акций. Ценные бумаги, о которых идет речь, относятся к долевым. То есть имеют признаки схожести с обычными акциями. Держатели привилегированного типа ценных бумаг, наравне с основными акционерами, получают долю в уставном капитале фирмы, и, как мы уже сказали выше, имеют право присутствовать на общих собраниях.

Вместе с тем могут иметь место дополнительные условия взаимоотношений между эмитентом акций и их приобретателями. Это, как правило, оговаривается в контракте. Вполне допустимо, к слову, что фирма все же допустит держателя привилегированных ценных бумаг к голосованию. Правда, во многих случаях это на практике означает, что «вес» голоса будет, скорее, номинальным.

К слову, в законах ряда стран, включая Россию, прямо указано, что привилегированные акции могут выпускаться как с правом голоса, так и без него. В некоторых европейских государствах при этом предусмотрены механизмы, в рамках которых владелец ценной бумаги данного типа может при ряде обстоятельств получить даже двойное право голоса (например, если акция именная и находится во владении в течение долгого срока).