Стандартные налоговые вычеты

Содержание:

- Способы возмещения налога и процедура оформления вычета

- В каком возрасте заканчивается предоставление стандартного вычета на детей

- Можно ли получить за прошлые годы

- Налоговый вычет на лечение ребенка

- Условия предоставления льготы по НДФЛ

- Когда удержание НДФЛ является мошенничеством

- Документы необходимые для предоставления вычета

- Доходы, учитываемые при предоставлении стандартного налогового вычета на ребенка

- Процедура оформления выплаты через налоговую инспекцию

- Вычет при продаже одной квартиры и покупке другой

- Вычет на образование детей

- Первый, второй, третий… Сколько вычитаем?

Способы возмещения налога и процедура оформления вычета

Для назначения льготы целесообразно действовать 2 путями: через налоговую инспекцию или работодателя.

Через ИФНС

Этот способ подходит, если требуется единовременная выплата всей годовой суммы возврата. Оформлять льготу следует после завершения отчетного периода, например, на следующий год после приобретения жилплощади. Для назначения льготы подают документацию в ИФНС по месту регистрации: бумаги можно отправить почтой, через Интернет посредством личного кабинета налогоплательщика или передать лично. Далее несколько месяцев осуществляется проверка всех предоставленных данных. При одобрении возврат поступит на счет, предоставленный получателем.

Через работодателя

При использовании такого варианта возврат происходит по частям — ежемесячно из зарплаты сотрудника не удерживается НДФЛ.

Для назначения возмещения нужно направить в ИФНС пакет документов любым удобным способом: почтой, через Интернет или лично. В течение 30 дней инспекция сформирует уведомление о праве на льготу. Его нужно передать работодателю, дополнительно приложив заявление на возмещение НДФЛ.

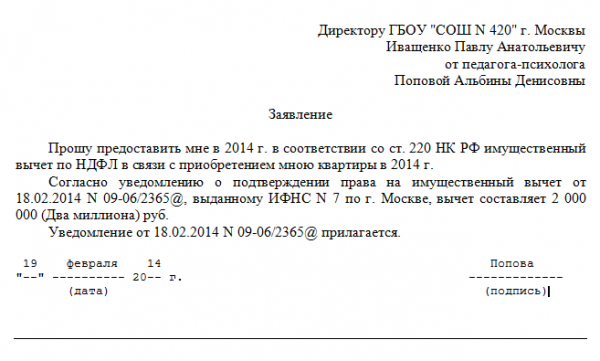

Образец заявления работодателю на вычет

Перечень документов

Список бумаг, необходимых для получения льготы, зависит от вида вычета. Общий перечень включает:

- паспорт (копию);

-

заявление;

- декларацию 3-НДФЛ (не требуется при оформлении через работодателя);

-

данные о доходах;

В список дополнительных документов входят:

- подтверждение родственных связей — при возврате на детей, братьев, сестер и так далее;

- договор с медпредприятием, копия его лицензии, квитанции об оплате услуг, рецепт по форме 107/у с пометкой для налоговой — при вычете на лечение;

- копия договора на образование, лицензия учреждения, подтверждения платежей — при льготе на обучение;

- бумаги на собственность, платежки или расписки, кредитный договор, справка из банка об оплаченных процентах — при имущественном вычете.

Оформление льготы через ИФНС обычно занимает около 4 месяцев, процедура через работодателя происходит быстрее, начисления возможно получать уже на следующий месяц после передачи на предприятие уведомления из инспекции.

Каждый налогоплательщик может воспользоваться правом на компенсацию собственных затрат в форме возвращенного НДФЛ. Однако следует учитывать сроки, особенности и ограничения на льготы, установленные законодательством

Перед ее оформлением важно быть в курсе нововведений в нормативно-правовую базу, регламентирующую порядок предоставления налоговых вычетов

В каком возрасте заканчивается предоставление стандартного вычета на детей

Родителям уменьшают НДФЛ до достижения определенного возраста. В п. 1 статьи 218 НК РФ указано, до какого возраста вычет НДФЛ на детей:

- до 18 л. — для всех без исключения;

- до 24 л. — на учащихся очной формы обучения (школьника, курсанта, студента, аспиранта, ординатора, интерна).

Повышенные суммы по инвалидности предоставляются на учащегося очной формы обучения в возрасте до 24 лет при условии присвоения ему инвалидности I или II группы (взрослые группы для совершеннолетних).

ВАЖНО!

Действует особое правило, когда одно из условий не действует — человеку уже исполнилось 18 лет, но он еще не зачислен на очную форму обучения. В такой ситуации Минфин рекомендует приостановить предоставления льготы до получения документов о поступлении и возобновить ее с того месяца, в котором состоялось зачисление в учебное заведение.. Если ребенку еще нет 18 лет, но он женился (вышла замуж), то его родители утрачивают право на льготу, так как создана отдельная семья, для которой действуют аналогичные правила

В этом случае стандартное правило, до какого возраста подоходный налог на детей уменьшается, не действует

Если ребенку еще нет 18 лет, но он женился (вышла замуж), то его родители утрачивают право на льготу, так как создана отдельная семья, для которой действуют аналогичные правила. В этом случае стандартное правило, до какого возраста подоходный налог на детей уменьшается, не действует.

Можно ли получить за прошлые годы

Если налогоплательщик имел право на вычет, но по каким-то причинам не воспользовался им в прошедшем отчетном периоде, либо получил меньше положенного, то он сможет вернуть из бюджета излишне уплаченный налог, обратившись в инспекцию по месту жительства.

Для этого после окончания календарного года, в котором должен был использоваться вычет, нужно предоставить в ФНС паспорт, бумаги на ребенка и пр.

Таблица 2. Образцы документов

| Наименование | Скачать |

| заявление на возврат налога | Бланк |

| декларация по форме 3-НДФЛ | Образец заполнения |

| справку с места работы 2-НДФЛ | Форма |

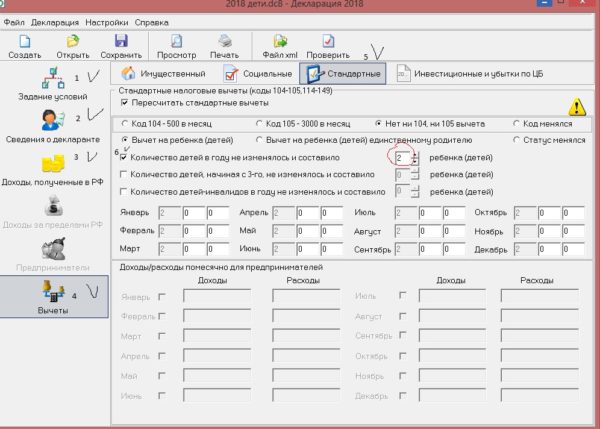

Скрин налоговой декларации

Сдать документы в 2020 г. на рассмотрение можно электронным способом на сайте ФНС через личный кабинет или передать оформленные бумаги в территориальную инспекцию лично.

После получения заявления налоговая в течение 3 месяцев сделает камеральную проверку и примет решение. Если оно будет положительным, то в течение следующего месяца излишне уплаченный НДФЛ будет переведен на счет заявителя.

Внимание! Вернуть налоговый вычет можно только за последние 3 года. Пример

Семенов имел от первого брака сына 12 лет и от второго – двух детей 6 и 4 года. Он получал вычет на 2 младших детей, но не пользовался возвратом на старшего. Когда узнал, что может уменьшить налог и на первого ребенка, так как платил алименты на его содержание, то подал заявление с необходимыми документами в ИФНС

Пример. Семенов имел от первого брака сына 12 лет и от второго – двух детей 6 и 4 года. Он получал вычет на 2 младших детей, но не пользовался возвратом на старшего. Когда узнал, что может уменьшить налог и на первого ребенка, так как платил алименты на его содержание, то подал заявление с необходимыми документами в ИФНС.

В налоговой ему насчитали за предыдущих 3 года за старшего сына:

1 400 ×12 мес. × 3 г. = 50 400 руб.

Доначисление за 3 ребенка, так как раньше он считался вторым:

1 600 × 12 мес. × 3 г. = 57 600 руб.,

Здесь 1 600 руб. – это разница между 3 000 руб., которые должен использовать родитель за третьего ребенка и 1 400 руб. – которая фактически использовалась.

Итого начисленный вычет за предыдущие 3 года составит:

50 400 + 57 600 = 108 000 руб.

Излишне уплаченный НДФЛ к возврату:

108 000 × 13% = 14 040 руб.

На такое же возмещение имеет право супруга Семенова, при условии, что за предшествующие 3 года она получала доход и платила с него НДФЛ. Такое же требование относится и к самому Семенову.

В этом случае в налоговую нужно дополнительно предоставить свидетельства о рождении всех детей, о расторжении брака и исполнительный лист по алиментам.

Налоговый вычет на лечение ребенка

Еще одним налоговым вычетом, регулируемым тем же Налоговым кодексом (статья 219), является социальный вычет, который можно применить на восстановление здоровья детей. Воспользоваться им можно, если:

- лечение осуществлялось в России;

- родители ребенка официально работают и оплачивают налоги;

- лечение оплачивалось из собственных средств родителей, а не фондом обязательного медицинского страхования.

Для того, чтобы получить вычет на лечение ребенка, необходимо предоставить в налоговую службу документы, подтверждающие факт затрат собственных средств. Сделать это можно лишь в конце года. Можно подать заявление и по месту работы (что стало возможным с 2016 года), но перед этим все равно придется обратиться в ИФНС по месту жительства, предоставив доказательства затрат на лечение, чтобы получить документ, доказывающий право на социальный вычет. Сделать это можно в любое время года. На основании этого сам работодатель учтет вычет при начислении з/п.

Возврату по социальному вычету подлежат средства, затраченные на:

- вызов платной скорой помощи;

- диагностику и лечение;

- санаторно-курортные процедуры;

- покупку расходных материалов и лекарств, указанных в списке постановления Правительства РФ.

Как указать вычет на ребенка в декларации 3-НДФЛ?

Если налогоплательщику предоставляли стандартный вычет на ребенка (детей), это будет видно в справке о доходах, где под четвертым пунктом указываются коды на каждого ребенка (114 на первого, 115 на второго и т. д.).

Как выглядит учтенный вычет на детей в справке по форме 2-НДФЛ

По данной справке несложно заполнить декларацию. Для этого указываются все данные (задания условий (1), сведения о декларанте (2), источники доходов и их размеры (3)). В пункте «Вычеты» (4), выбирается «Стандартные» (5). Затем отмечается количество детей. Если оно осталось прежним по сравнению с прошлым годом, то ставится галочка (6). Сразу можно указать только двух детей, остальные заносятся отдельно.

Заполнение декларации

Чтобы указать ребенка, рожденного в этом году, с месяца его рождения и до конца года ставится отметка (1- при рождении одного ребенка, 2 — при рождении двух). Например, если в семье был один ребенок, а в июле 2018 родился еще один ребенок, то это указывается в соседней графе каждого месяца с июля по декабрь.

Условия предоставления льготы по НДФЛ

Физическое лицо имеет право на снижение подоходного налога для работников при условиях:

- в семье один или несколько детей в возрасте до 18 лет (если обучение очное — продляется до 24 лет и предоставляется ежемесячно, включая академический отпуск (ст. 218 Налогового кодекса);

- налогоплательщик имеет доход, облагаемый 13% НДФЛ (ст. 210 НК);

- несовершеннолетний ребенок находится на полном обеспечении налогоплательщика (ст. 218 НК).

Если родители разведены, но один их них финансово поддерживает ребёнка и живёт вместе с ним, чтобы подтвердить право на вычет, нужны следующие документы:

- копия свидетельства о рождении;

- справка с места жительства, выданная ЕИРЦ, либо справка ТСЖ, жилищного или жилищно-строительного кооператива, либо справка городской поселковой и сельской администрации.

Предельный доход в 2019 году

Вычет производится до лимита, пока облагаемый НДФЛ суммарный доход работника в течение рабочего года не достигнет предела в 350 000 рублей, после этого налогом облагается общая сумма дохода без льгот вплоть до нового года (п. 4 ст.218).

Когда удержание НДФЛ является мошенничеством

Рассматривая вопрос о том, что значит зарплата до вычета НДФЛ, следует иметь в виду то, что подоходный налог на законных основаниях может удерживаться из зарплаты работника только налоговым агентом.

Таким агентом является работодатель, который действует в рамках существующих законов – в основном, это Гражданский, Трудовой и Налоговый кодекс РФ. Исключительно действуя в рамках закона, работодатель заключает с сотрудником письменный трудовой договор, оплачивает предусмотренные законом отпуска и больничные, уплачивает за работника взносы в фонды пенсионного, медицинского и социального страхования, обеспечивает рабочее место и охрану труда, а также удерживает и перечисляет в бюджет налог на доходы физических лиц.

Таким образом, указание в вакансии размера оплаты труда до вычета НДФЛ можно расценивать как признак того, что на предприятии выплачивается «белая» зарплата, перечисляются налоги и взносы, а сотрудникам начисляется пенсионный стаж.

В свою очередь, вакансии с указанием зарплаты на руки с высокой долей вероятности предусматривают использование частичной либо полной неофициальной оплаты труда, поэтому необходимо сразу уточнить у работодателя условия оформления трудовых отношений.

Фактически своими действиями по удержанию подоходного налога из зарплаты работодатель вводит сотрудника в заблуждение и просто обкрадывает, так как удержанные из заработной платы сотрудника суммы налога на доходы физических лиц не перечисляются в бюджет.

Одна из проблем, которые могут возникнуть у работника при попытках взыскать задержанную зарплату через суд – неуплаченный НДФЛ с ранее полученных сумм вознаграждения за труд. Поскольку работодатель – мошенник не перечислял налог в бюджет, то работнику придется либо уплачивать его самостоятельно, либо пытаться доказать фактическое удержание сумм налога работодателем – что крайне сложно при отсутствии документов о трудовых правоотношениях.

Документы необходимые для предоставления вычета

Предоставление стандартного налогового вычета на ребенка носит только заявительный характер. Для этого работник должен предоставить в бухгалтерию по месту труда документы:

- заявление по форме организации;

- удостоверение личности;

- свидетельства о рождении всех отпрысков;

- свидетельства о браке или установлении отцовства, если есть;

- факт подтверждения инвалидности, если имеет место;

- справка с места учебы, когда отпрыск старше 18 лет.

Когда родитель является единственным законным представителем, дополнительно необходим один из документов:

- свидетельство об уходе из жизни второго родителя;

- постановление суда о безвестном отсутствии;

- справка об отсутствии установления отцовства.

Опекуну дополнительно придется принести решение об опеке или договор и приемной семье.

Чтобы оформить возврат денег в налоговой инспекции необходимо дополнительно собрать:

- декларация за год, максимум три;

- справка о доходах с места труда;

- договор обслуживания банковской карты либо счета;

- ксерокопии всей перечисленной документации, кроме справок.

Когда пакет документации лично сдается в налоговой службе, с собой требуется взять оригиналы всех бумаг. Специалист службы сверит с ними копии и отдаст назад.

Когда подаются документы на вычет

Момент предоставления налогового вычета на детей зависит от дня обращения и других факторов:

- при рождении малыша;

- со дня трудоустройства.

Иногда, по каким либо причинам, работник не сразу с момента возникновения права пишет заявление на социальный налоговый вычет. Тогда работодатель должен сделать перерасчет НДФЛ за текущий год. В противном случае заявитель вправе использовать льготу, обратившись в ИФНС.

Максимальный срок, за который инспекция выдаст компенсацию, составляет три года. К примеру, у работника родился ребёнок, но он не сообщил об этом факте по месту труда. Прошло два года, и он узнает о том, что имел право на предоставление вычетов на детей. Чтобы оформить возврат, ему необходимо собрать документацию и сдать ее в ИФНС. Инспекция выплатит ему компенсацию за два прошедших года.

Порядок действий при оформлении вычета через работодателя

Как получить вычет по месту труда, интересует много людей. Работнику рекомендуется придерживаться схемы действий:

- Собрать требуемую документацию.

- Обратиться в бухгалтерию, где рассчитывались доходы. Написать заявление и сдать бумаги.

- Если месяц еще не закрыт для расчета зарплаты, налоговые вычеты на детей будут предоставлены с него. В противном случае, работник получит льготу со следующего месяца.

Когда плательщик НДФЛ работает одновременно в нескольких организациях, оформить налоговый вычет он сможет только в одной из них.

Как получить вычет на детей через ИФНС

Когда льгота не предоставлялась организацией либо не была предоставлена в полном объеме, работник вправе претендовать на возврат денег через ИФНС. Порядок действий, как получить налоговый вычет через инспекцию:

- Заполнить налоговую декларацию. Сделать это можно на официальном сайте либо обратиться за помощью специалистов. Услуга специалиста будет платная. Заполнить документ самостоятельно можно бесплатно. Сайт содержит подробную инструкцию по оформлению.

- Взять справку 2 – НДФЛ у работодателя. Если у заявителя несколько мест труда, справки требуется взять в каждом из них.

- Собрать остальную требуемую документацию.

- Предоставить пакет бумаг специалисту ИФНС.

- Написать два заявления:

- на возврат денег;

- о переводе средств на банковский счёт.

- Если вся документация собрана правильно, специалист принимает ее.

- В течение двух месяцев проводится камеральная проверка. В это время заявителя могут вызвать в инспекцию для разрешения спорных вопросов.

- Если принято положительное решение по выплате компенсации, в течение месяца на банковский счёт получателя переводят деньги.

- При отказе плательщик НДФЛ вправе оспорить решение инспекции в судебной инстанции.

Предоставить документацию в налоговую службу допускается несколькими способами:

- Лично. Это самый распространенный вариант, так как самый быстрый. Также на месте проще сразу решить все возникшие вопросы.

- Отправка пакет бумаг почтой, письмом с уведомлением и вложенной описью. Предварительно все ксерокопии придется заверить.

- Через портал госуслуги. Для этого придется предварительно пройти регистрацию и процедуру подтверждения данных. Также нужно подключить услугу электронной подписи, которая стоит пятьсот рублей в год.

- Через личный кабинет на сайте ИФМС. Для этого тоже требуется предварительная регистрация. Электронная подпись здесь не нужна.

Каждый человек вправе самостоятельно выбрать, каким из способов вернуть деньги. По – прежнему, самым широко используемым вариантом остается личное обращение.

Доходы, учитываемые при предоставлении стандартного налогового вычета на ребенка

Этот вычет действует до месяца, в котором доход налогоплательщика (за исключением доходов от долевого участия в деятельности организаций, полученных в виде дивидендов физическими лицами, являющимися налоговыми резидентами РФ), исчисленный нарастающим итогом с начала налогового периода (в отношении которого предусмотрена налоговая ставка, установленная НК РФ) налоговым агентом, предоставляющим данный стандартный вычет, превысил 350 000 руб.

Начиная с месяца, в котором доход превысил указанную сумму, данный налоговый вычет не применяется.

Сотрудник принят на работу в течение года

Как уже было сказано, согласно НК РФ стандартный налоговый вычет на ребенка предоставляется налогоплательщику одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие налоговые вычеты.

Абзацем 2 НК РФ установлено, что в случае начала работы налогоплательщика не с первого месяца налогового периода стандартный вычет на ребенка предоставляется по этому месту работы с учетом дохода, полученного с начала налогового периода по другому месту работы, в котором налогоплательщику предоставлялись налоговые вычеты. Сумма полученного дохода подтверждается справкой о полученных налогоплательщиком доходах, выданной налоговым агентом в соответствии с НК РФ.

Таким образом, для целей предоставления налогоплательщику стандартного вычета на ребенка налоговый агент, его предоставляющий, учитывает доходы налогоплательщика (за исключением доходов от долевого участия в деятельности организаций, полученных в виде дивидендов физическими лицами, являющимися налоговыми резидентами РФ), источником выплаты которых он является, с учетом положения абз. 2 НК РФ (Письмо Минфина РФ от 02.03.2021 № 03-04-06/14416).

Доходы в виде зарплаты и отпускных

Установленные НК РФ стандартные вычеты предоставляются налоговым агентом налогоплательщику за каждый месяц налогового периода путем уменьшения в каждом месяце налогового периода налоговой базы, определяемой нарастающим итогом, на сумму налоговых вычетов, рассчитанную также нарастающим итогом с начала налогового периода.

В НК РФ указано, что исчисление сумм и уплата НДФЛ в соответствии со ст. 226 НК РФ осуществляются в отношении всех доходов налогоплательщика, источником которых является налоговый агент, с зачетом ранее удержанных сумм налога.

Согласно НК РФ налог исчисляется налоговыми агентами на дату фактического получения дохода, определяемую в соответствии со ст. 223 НК РФ, нарастающим итогом с начала налогового периода ко всем доходам, в отношении которых применяется налоговая ставка, установленная п. 1 или 3.1 ст. 224 НК РФ, начисленным налогоплательщику за данный период, с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога.

В силу НК РФ при получении дохода в виде оплаты труда датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

Соответственно, в последний день месяца, за который налогоплательщику был начислен доход в виде оплаты труда, налоговый агент исчисляет сумму НДФЛ. До истечения месяца доход в виде оплаты труда не может считаться полученным налогоплательщиком. При этом до окончания месяца налог не может быть исчислен и удержан.

На основании НК РФ налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате с учетом особенностей, установленных указанным пунктом.

Таким образом, удержание у налогоплательщика исчисленной по окончании месяца суммы налога производится налоговым агентом из доходов при их фактической выплате после окончания месяца, за который сумма налога была исчислена (Письмо Минфина РФ от 28.01.2021 № 03-04-05/5316).

Датой фактического получения дохода в виде отпускных признается дата их выплаты, в том числе перечисления дохода на счета налогоплательщика в банках ( НК РФ). Следовательно, НДФЛ с отпускных организация как налоговый агент обязана исчислить и удержать при фактической выплате такой суммы налогоплательщику.

По окончании месяца налоговый агент должен определить налоговую базу нарастающим итогом и исчислить сумму НДФЛ нарастающим итогом исходя из общей суммы дохода, включая доходы в виде отпускных и оплаты труда, предоставленных налоговых вычетов, рассчитанных также нарастающим итогом с начала налогового периода с зачетом удержанной суммы налога.

Процедура оформления выплаты через налоговую инспекцию

Если по каким-то объективным основаниям работнику не удалось обратиться за компенсацией по месту труда, то он вправе рассчитывать на помощь сотрудников инспекции по своему району.

- декларацию формы 3-НДФЛ;

- доказательства прерогативы на выплату;

- само обращение с указанием номера счета для переводов;

- справку о доходах с работы;

- дубликат удостоверения личности.

ВАЖНО !!! Бумажное сопровождение разрешается подавать лично при посещении инспекции по району проживания или отправить почтовой пересылкой. Во втором случае следует приложить опись вложения

Ключевым моментом является также продолжительность времени, в которое следует уложиться для подачи налоговой декларации о доходах. Обычно срок ограничен до 30 апреля следующего года.

Выше был перечислен стандартный перечень документации. Однако в зависимости от того, кто подает прошение, список может варьироваться – понадобятся дополнительные бумаги.

Какие дополнительные документы могут понадобиться представлено в таблице ниже:

|

Категория лиц или факт подтверждения |

Документация |

|

Один или оба родителя |

Бумага о появлении на свет малыша, дубликат страничек удостоверения личности с отметкой сведений о детях |

|

Неродные мать и отец |

У приемного родителя наличие удостоверения. Согласие о передаче ребёнка в семью. |

|

Супруг заявителя |

Дубликат паспорта с пометкой о бракосочетании, свидетельство брачного союза |

|

Опекун |

Сведения из опеки и попечительства |

|

На несовершеннолетнего |

Свидетельство о рождении и паспортные данные, содержащие информацию о детях |

|

Обеспечение и содержание (союз не был зарегистрирован в должном порядке, пребывают в разводе, один из родителей прописан в другом месте) |

Доказательства оплаты алиментных платежей – письменная договоренность супругов или исполнительный лист, квитанции о переводе средств, выписки из бухгалтерии по месту труда о фактах удержания из зарплаты; бумаги, свидетельствующие об общем жительстве – справки из ЖЭУ, судебное решение, зафиксировавшее действительность совместного проживания |

|

Образование по дневной модели |

Выписка с места учебы о факте обучения |

|

Нетрудоспособность ребенка |

Заключение медицинской экспертизы |

|

В случае увеличения объема единственному доверенному лицу |

Свидетельство о рождении с указанием исключительно одного представителя или в графе отец зафиксирована информация – «со слов матери», факт смерти или заключение суда о признании второго родителя, пребывающем в неизвестном направлении, подтверждение неимения брачной связи у родителя, доказательство назначения одного опекуна |

|

Прерогатива назначения компенсации в удвоенной величине при отказе одного из супругов в угоду другому |

Письменное волеизъявление отказывающегося индивида, 2 НДФЛ с места труда отказавшегося лица |

Итак, претендент на компенсацию пишет прошение и прилагает сообразный его статусу пакет документации. Заявка пишется единожды. Однако при трансформации каких-то существенных условий просьбу следует оформлять заново (второй родитель решил получать вычет самостоятельно, ребенок поступил в ВУЗ и прочее).

Вычет при продаже одной квартиры и покупке другой

Общие условия. Вычет при покупке квартиры можно использовать, если есть доходы, с которых платят НДФЛ по ставке 13%. Чаще всего это зарплата. Родители платят НДФЛ на работе, покупают квартиру и забирают уплаченный налог с помощью вычета. Но у детей таких расходов нет, хотя доля в квартире или даже вся она целиком вполне может принадлежать ребенку.Ну и что? Продажа квартиры без налога и декларации: что изменится с 2020 года

Семья может продать квартиру с долей ребенка и купить новую. Или ребенок сам продает квартиру — например, она досталась в наследство от бабушки или умершего отца. С точки зрения налоговой, это ребенок продает и покупает недвижимость. При этом с продажи он зачастую должен заплатить НДФЛ.

Например, отец при разводе оформил дарственную на квартиру на 15-летнего сына. Документов об оплате этого жилья у отца не сохранилось. Ребенок живет там с мамой. Через год они решили продать эту квартиру и купить в другом районе. С продажи квартиры сын должен заплатить 13% НДФЛ. Допустим, квартира стоила 2,2 млн рублей, налог считали так:

(2 200 000 − 1 000 000) × 13% = 156 000 Р

Одновременно в том же году сын покупает другую квартиру. Вернее, это делает мама, действуя в его интересах и с разрешения органов опеки. За эту квартиру платят 3 млн рублей, ребенку там выделяют долю стоимостью 2,2 млн.

Чтобы не платить налог с продажи, от имени ребенка нужно подать декларацию, в которой указать доход от продажи одной квартиры и расходы на покупку доли в другой. При этом с продажи квартиры нужно начислить налог — 156 тысяч рублей. А при покупке квартиры на имя ребенка он сможет использовать личный имущественный вычет — такой же, как у взрослых. Потому что этот вычет не зависит от возраста.

То есть с покупки доли в новой квартире государство должно вернуть ребенку 260 тысяч рублей. Но столько налога он еще не заплатил, зато у него есть начисленные 156 тысяч. Маме не придется их платить, потому что имущественный вычет при покупке перекроет налог с продажи.Что делать? Продаю квартиру. Как уменьшить НДФЛ с помощью расходов на ее покупку?

Сколько можно сэкономить. Сумма экономии зависит от стоимости проданной и новой квартир. Это может быть и 10 тысяч рублей, и 200 тысяч. Но если не знать про такой вычет, придется платить налог с продажи. А этого можно законно не делать, даже если ребенок пока не работает и не может возвращать налог с зарплаты.

Как получить. Вычеты при покупке и продаже в пределах одного года заявляются в одной декларации. Заполнять ее нужно на имя ребенка по такому же принципу, как делают взрослые. Для подтверждения расходов и права на вычет при покупке прикладывают стандартный пакет документов.

Если продать квартиру, а новую купить в следующем году, зачесть налоги не получится. Налог с продажи так и останется в бюджете. А получить имущественный вычет при покупке квартиры ребенок сможет, только когда получит доход, облагаемый НДФЛ.

Налоговый вычет за квартиру

Вычет на образование детей

Получить возврат подоходного налога можно не только за самообразование в учреждении, имеющем соответствующую лицензию. Любой родитель (опекун, усыновитель, попечитель) имеет право возместить часть затрат, сделанных на образование детей. Все подробности в статье 219 НК РФ.

Особенности вычета за образование

Это социальный вычет, максимальный размер которого составляет 50 000 ₽ в год на одного ребенка. Соответственно, если у вас двое детей и больше, то сумма увеличивается.

Особенности предоставления:

- Обязательно официальное трудоустройство с белой зарплатой, с которой работодатель или вы сами перечисляете 13 % подоходного налога. Любой вид дохода, с которого вы платите налог, может быть принят при расчете возврата. Например, сдача квартиры в аренду по договору. В этом случае подоходный налог уплачивается самостоятельно после подачи декларации 3-НДФЛ.

- Обязательно наличие лицензии на образовательную деятельность. Ее могут иметь не только школы и вузы, но и частные детские сады, языковые школы, обучающие центры, автошколы, колледжи, школы искусств и пр. Форма собственности организации, государственная или частная, значения не имеет.

- Обучение может быть только на дневном отделении. Такие формы, как заочная, очно-заочная, дистанционная не будут приняты налоговой инспекцией.

- Родители могут возвращать из бюджета деньги до исполнения ребенку 24 лет.

Расчет суммы к возврату

Рассчитать возврат НДФЛ просто. Надо сумму, потраченную вами на обучение, умножить на 13 %.

Примеры:

- За год обучения ребенка английскому языку родители потратили 24 000 ₽. Из бюджета одному из них вернут 24 000 * 13 % = 3 120 ₽.

- В семье двое детей. Один ходит в частный детский сад 9 месяцев в году. Плата составила 135 000 ₽. Второй учится в музыкальной школе. Родители потратили на это 18 000 ₽ в год. Возврат составит: (50 000 + 18 000) * 13 % = 8 840 ₽.

- Ребенок учился в вузе на дневном отделении 4 года. Закончил образование в 2019 году. Родители не знали о льготах и не получали возврата налога. Один из них может подать документы за 3 прошедших года. Например, в 2020 году это можно сделать за 2017, 2018 и 2019 годы. К сожалению, за 2016 год сделать возврат не получится.

Порядок получения

Возврат за обучение можно сделать двумя способами.

1-й способ. Самостоятельно через налоговую службу в год, который следует за отчетным.

В этом случае нужно по итогам года подать декларацию 3-НДФЛ: лично в налоговой инспекции, по почте или в личном кабинете на сайте nalog.ru. К ней потребуются подтверждающие документы: свидетельство о рождении, копия лицензии на образовательную деятельность, договор на обучение, платежные документы о факте оплаты обучения.

Для оформления декларации с работы нужно взять справку о доходах. Сейчас ее можно автоматически подгрузить в личном кабинете налоговой службы. Документы на возврат должен оформлять тот родитель, кто непосредственно оплачивал обучение и на кого составлен договор с образовательным учреждением. Поэтому этот вопрос лучше продумать заранее. Может случиться ситуация, когда на одного родителя будут оформлены сразу несколько вычетов. А максимальная сумма ограничена размером подоходного налога, перечисленного в бюджет с зарплаты налогоплательщика.

После проверки документов налоговая служба перечислит утвержденную ею сумму возврата налога на расчетный счет, который вы укажете в заявлении. Раньше этот процесс занимал до 4 месяцев (3 месяца – камеральная проверка, 1 месяц – перечисление денег). В 2020 году все стало намного быстрее. Получить деньги можно уже через месяц после подачи документов.

2-й способ. Через своего работодателя.

В отличие от первого способа, в этом случае не обязательно ждать окончания отчетного года. Можно обращаться в бухгалтерию сразу же после осуществления трат. Потребуется справка из налоговой о том, что вы имеете право на льготу. Чтобы получить такую справку, все равно придется подготовить те же документы, что и при непосредственном обращении в налоговую службу.

Бухгалтерия вашего работодателя с месяца, следующего за месяцем предоставления уведомления из налоговой, увеличит вам зарплату на 13 % и будет это делать до тех пор, пока не возместит всю сумму положенного возврата.

Первый, второй, третий… Сколько вычитаем?

Налоговый вычет назначается отдельно на каждого ребенка, подходящего по возрастным критериям. На ребенка рожденного первым или вторым, он составляет одинаковую сумму, а именно 1400 руб. Если на попечении налогоплательщика трое и больше малышей или подпадающих под вычет детей постарше, то на каждого отпрыска младше второго будет начислен вычет на сумму 3000 руб. Суммы, предназначенные на каждого из них, складываются.

Учет количества детей производится по старшинству, то есть в хронологическом порядке их появления на свет. При этом не важен возраст старших детей и их статус. Например, самому старшему уже более 18 и он не обучается на очном отделении, то есть не подпадает под налоговый вычет, а всего в семье трое детей. В таком случае, младший, не достигший этого возраста, все равно является третьим ребенком, которому положен вычет уже в большей сумме – 3000 руб.

ВАЖНО! В трагических случаях смерти детей их номер по старшинству не изменяется: каждый живой ребенок все равно продолжает считаться тем же по счету, каким он стал в момент появления на свет. Если новые дети появились у супругов в другом браке, они уже не будут считаться первыми: хронологический порядок рождения сохраняется

Ребенок-инвалид предоставляет право произвести вычет в следующих пределах:

- 12 000 для каждого из родителей (родных или усыновивших);

- 6 000 (для опекунов и попечителей).

ОБРАТИТЕ ВНИМАНИЕ! Приведенные суммы денежных средств – это не деньги, которые будут возвращены плательщику налогов, имеющему детей. С этих средств просто не будет взиматься дополнительные 13%, приходящиеся на НДФЛ

Например, гражданин, имеющий двоих несовершеннолетних детей, получит налоговую льготу (1400 + 1400) х 0,13 = 364 руб. На эту сумму станет легче его налоговое бремя.

Возможность самостоятельно произвести калькуляцию налогового вычета с помощью онлайн-сервиса есть у пользователей официального сайта ФНС. Для расчета нужно будет ввести в специальные поля исходные данные:

- количество детей;

- сумма облагаемого налогом дохода за предыдущий период;

- данные относительно детей с ограниченными возможностями по здоровью.