Что такое reit фонды и как инвестировать в недвижимость, без прямой покупки квадратных метров?

Содержание:

- История

- Плюсы и минусы инвестиций в REIT

- Подробнее об инвестиционном фонде недвижимости

- Американские REIT: особенности для граждан России и СНГ

- Список REIT фондов недвижимости

- Как инвестировать в REIT

- Как инвестировать в REIT из России?

- Как устроены паевые фонды недвижимости

- Pros and Cons of Investing in REITs

- The Keys to Assessing Any REIT

- Примеры REIT

История

Творчество

REITs были созданы в Соединенных Штатах после того, как президент Дуайт Эйзенхауэр подписал публичное право 86-779, иногда называемый Cigar Акцизы Расширение 1960. Закон был принят , чтобы дать всем инвесторам возможность вкладывать средства в крупном масштабе, диверсифицированный портфель из приносящая доход недвижимость точно так же, как они обычно инвестируют в другие классы активов — путем покупки и продажи ликвидных ценных бумаг . Первым REIT был American Realty Trust, основанный Томасом Дж. Бройхиллом, двоюродным братом американского конгрессмена Вирджинии Джоэла Бройхилла в 1961 году, который настаивал на создании при Эйзенхауэре.

По состоянию на 2021 год не менее 39 стран мира учредили REIT. Комплексный индекс для REIT и глобального рынка недвижимости — это серия FTSE EPRA / Nareit Global Real Estate Index Series, которая была совместно создана в октябре 2001 года поставщиком индекса FTSE Group, Nareit и Европейской ассоциацией общественной недвижимости (EPRA). По состоянию на 29 января 2021 года в глобальный индекс вошли 490 зарегистрированных на фондовых биржах компаний по недвижимости из 39 стран с капитализацией рынка акций около 1,7 триллиона долларов.

Эволюция

Примерно во время своего создания в 1960 году первые REIT в основном состояли из ипотечных компаний. В конце 1960-х — начале 1970-х годов отрасль значительно расширилась. Рост в первую очередь обусловлен увеличением использования mREIT в сделках по застройке и строительству. Закон о налоговой реформе 1976 г. разрешил создание REIT как корпораций в дополнение к бизнес-трастам .

Закон о налоговой реформе 1986 года также повлиял на REIT. Законодательство включало новые правила, направленные на предотвращение использования налогоплательщиками партнерских отношений для укрытия своих доходов из других источников. Три года спустя REIT понесли значительные потери на фондовом рынке.

Розничная торговля REIT Taubman Centers Inc. положила начало современной эре REIT в 1992 году, создав UPREIT. В UPREIT стороны существующего партнерства и REIT становятся партнерами в новом «рабочем партнерстве». REIT обычно является генеральным партнером и мажоритарным владельцем единиц действующего партнерства, а партнеры, внесшие собственность, имеют право обменять свои действующие единицы партнерства на акции или денежные средства REIT. С 2007 года, когда разразился мировой финансовый кризис, отрасль столкнулась с трудностями . В ответ на глобальный кредитный кризис перечисленные REIT отреагировали сокращением заемных средств (выплатой долга) и переоборудованием (продажей акций для получения наличных) своих балансов. Котирующиеся на бирже REIT и REOC привлекли 37,5 млрд долларов в результате 91 вторичного размещения акций, девяти IPO и 37 предложений необеспеченных долговых обязательств, поскольку инвесторы продолжали благоприятно относиться к компаниям, укрепляющим свои балансы после кредитного кризиса.

Дивиденды REIT имеют коэффициент выплаты 100% для всех доходов по более низким ставкам. Это тормозит внутренний рост REIT и заставляет инвесторов не мириться с низкой или несуществующей доходностью, поскольку процентные ставки более чувствительны. Экономический климат, характеризующийся повышением процентных ставок, может иметь чистый негативный эффект на акции REIT. Эти

дивиденды , выплачиваемые REITs выглядят менее привлекательными по сравнению с облигациями , которые возрастающими купонные ставки. Кроме того, когда инвесторы уклоняются от REIT, руководству становится сложно мобилизовать дополнительные средства для приобретения дополнительной собственности.

Плюсы и минусы инвестиций в REIT

Фонды недвижимости есть в портфелях многих американских инвесторов. Но у них, как и у любого инвестиционного инструмента, есть свои плюсы и минусы.

Плюсы:

- Простота инвестирования. Прокрутите в голове все, что вам надо сделать, чтобы купить квартиру или коммерческое помещение. А теперь представьте, что потребуется всего пара минут для того, чтобы стать владельцем сети отелей, объектов здравоохранения или жилых комплексов премиум-класса. Это время нужно для нажатия кнопки “Купить” в торговом терминале.

- Высокие дивиденды. Чтобы получить налоговые льготы, фонды REIT направляют на выплаты акционерам большую часть доходов, некоторые даже 100 %. В результате инвесторы получают солидные выплаты раз в месяц или квартал. При этом не занимаются управлением объектами, не ищут арендаторов, не делают за ними ремонт, не надоедают им напоминаниями об оплате.

- Низкий порог входа. Например, крупный американский фонд “Simon Property Group, Inc.”, мировой лидер в области девелопмента торговой недвижимости, стоит около 68 $ за акцию, Welltower Inc. входит в индекс S&P 500, инвестирует в инфраструктуру здравоохранения, стоит около 58 $.

- Ликвидность. Физический объект недвижимости далеко не всегда бывает ликвидным. Может потребоваться много времени, чтобы обменять его на деньги. Этого нельзя сказать об акциях REIT – они торгуются на фондовых биржах и обладают очень высокой ликвидностью.

- Возможность частичного вывода средств. Представьте ситуацию, что вам срочно понадобились деньги. В случае владения квартирой или другим объектом вам придется искать покупателя и продавать актив целиком. Из-за срочности иногда приходится еще и цену снижать. Акции вы продаете на ту сумму, что вам необходима, и по рыночной цене.

- Диверсификация. Я часто в своих статьях пишу об этом помощнике инвестора. Добавление акций фондов недвижимости в инвестиционный портфель наравне с акциями, облигациями, золотом помогает снизить риски и на долгосроке повысить доходность. Если физически вы не сможете купить более 1-2 объектов, то REIT вкладывают деньги сразу в несколько десятков или даже сотен объектов из разных секторов по всему миру, а вы являетесь акционером такой компании.

- Защитный актив. Вложения в недвижимость в долгосрочной перспективе – это всегда тихая гавань для инвестора. С ростом инфляции управляющие компании, как правило, пересматривают и арендные ставки в сторону увеличения. В этом случае акционеры могут рассчитывать на повышение доходности своих инвестиций. А финансовые кризисы, которые приводят к обвалу котировок на биржах, не всегда так же действуют на фонды недвижимости.

Вы можете возразить мне на счет тихой гавани. Показательный пример – кризис 2020 г. Весь мир сел на карантин, закрылись отели, производства, магазины. Фонды перестали получать арендные платежи и проценты по ипотеке. Стоимость акций просела на 50–70 %. Но их объекты физически никуда не исчезли. Это реальные активы, которые всегда будут востребованы. Исключение – мировой апокалипсис, когда мы с вами вряд ли будем волноваться о потерянных деньгах. Карантин закончится. Бизнес начнет восстанавливаться, платежи – тоже. Нужно просто подождать.

Минусы тоже есть:

- Зависимость от управляющей компании. Даже один объект недвижимости представляет собой сложный актив для управления. Представьте, что таких объектов десятки и сотни. От профессионализма управляющей компании зависит размер доходов, а значит – и дивидендов акционерам.

- Вложения в недвижимость подвержены рискам: макроэкономические (экономические и политические кризисы), рыночные (падение цен, снижение поступлений от аренды), законодательные, природные и техногенные катастрофы, способные привести к потере объекта или значительным тратам на восстановление.

- Налог 30 % для нерезидентов США. Это актуально для россиян, которые инвестируют на Санкт-Петербургской бирже.

Подробнее об инвестиционном фонде недвижимости

REIT — это инвестиционная структура в сфере недвижимости, сопоставимая с взаимным фондом, позволяющая как мелким, так и крупным инвесторам приобретать в собственность коммерческую недвижимость, жилые комплексы и больницы.

Требования к REIT в США

Минимальное число акционеров REITs — 100, при этом в собственности 5 лиц не может быть сконцентрировано более 50% акций фонда в течение последних 6 месяцев каждого налогового года. По крайней мере 75% из REITs активов должны быть инвестированы в недвижимость, наличные или казначейские облигации США. Не менее 75% общего дохода фонд должен получать от арендной платы или процентов по закладным в рамках ипотечного кредитования.

Согласно американскому законодательству, инвестиционные фонды недвижимости должны распределять между своими инвесторами не менее 90% получаемого дохода, т.е. коэффициент выплаты дивидендов должен составлять 90%. За это фонды освобождены от налога на прирост капитала, хотя инвесторы по-прежнему должны платить налог на прибыль от выплат, которые они получают. Многие REITs имеют программы реинвестирования дивидендов (DRIPs), что позволяет частично возвращать выплаченные суммы с течением времени.

История REIT

В США REITs существуют уже на протяжении более чем 50 лет. Конгресс США предоставил юридические полномочия для формирования REITs в 1960 в качестве поправки к продлению акцизного налога на сигареты. В том же году Национальная ассоциация инвестиционных фондов недвижимости создала группу профессионалов для продвижения REITs. В следующем году группа получила название Национальная Ассоциация Инвестиционных Фондов Недвижимости (NAREIT).

В 1965 году первый инвестиционный фонд недвижимости — Континентальные Ипотечные Инвесторы начал торговаться на Нью-Йоркской фондовой бирже (NYSE). К концу 1960-х годов, крупные инвесторы, в том числе и Джордж Сорос, заинтересовались исследованиями в области REITs. Ипотечная направленность REITs объясняет значительную часть роста инвестиционных фондов недвижимости в начале 1970-х годов. Отчасти, они послужили катализатором жилищного бума в США.

Международные инвестиционные фонд недвижимости

С момента своего первого появления, REITs начали распространяться в Европу, и постепенно стали доступны во многих странах за пределами Соединенных Штатов.

В 1971 году в Австралии состоялось первое размещение имущественных трастов на бирже.

Канадские инвестиционные фонды недвижимости дебютировали в 1993 году.

В 2001 с запуском японских инвестиционных трастов, REITs начали распространяться по всей Азии.

В Европе REITs начали регулироваться законодательно: во Франции в 2003, в Германии в 2007 и в Великобритании в 2007. В общей сложности, около 40 стран имеют законодательства, регулирующие инвестиционные фонды недвижимости.

Основные виды REITs в США

- Рентные или долевые (Equity REIT). Большинство (90%) фондов недвижимости принадлежит к данному типу. Они покупают объекты недвижимости, выступают управляющей компанией и получают доход от сдачи объектов. Рентные REIT чаще всего покупают недвижимость напрямую или через юрлицо, поэтому владение их паями подразумевает право на долю собственности в том или ином объекте недвижимости. Для повышения эффективности и сокращения затрат большинство фондов управляют определенным типом недвижимости (жилой, коммерческой, гостиничной, социальной)

- Ипотечные (Mortgage REIT). Эта категория REIT специализируется на прямом кредитовании и операциях с закладными на недвижимость. Они получают доход от процентов, выплачиваемых по ипотечным кредитам. Их доходы генерируются главным образом чистой процентной маржой, спредом между процентами, которые они получают по ипотечным кредитам и стоимостью финансирования этих кредитов. Эта модель делает их сильно зависимыми от повышения процентных ставок.

- Гибридные (Hybrid REIT). Представляют собой комбинацию долевых и ипотечных REIT. Они инвестируют как в объекты недвижимости, так и в ипотечное кредитование.

Физические лица могут инвестировать в REITs либо, купив свои акции непосредственно на бирже, либо путем инвестирования в инвестиционный фонд, который специализируется на публичной недвижимости.

Некоторые инвестиционные фонды недвижимости специализируются именно в одной области недвижимости, например, только на торговых центрах. Другие более разнообразны. Существуют несколько доступных ипотечных инвестиционных биржевых фондов, большинство из которых имеют довольно низкие коэффициенты операционных расходов. Формат биржевых фондов может помочь инвесторам избежать чрезмерной зависимости от одной компании, географической области или отрасли.

Американские REIT: особенности для граждан России и СНГ

Теперь нюансы: нужно ли быть квалифицированным инвестором, чтобы инвестировать в REIT? Статус квалифицированного инвестора получать не обязательно. У российского брокера доступно около 40 REIT для неквалифицированных инвесторов. Правда, для квалифицированных список больше.

Покупать REIT на ИИС (Индивидуальный инвестиционный счет) не имеет смысла, потому что вы не сможете сделать налоговый вычет. На ИИС выгодно брать российские компании, по которым вы платите налоги в России. REIT выгоднее всего брать через брокерский счет.

Если вы только делаете свои первые шаги, сумма инвестиции небольшая, имеет смысл открывать счет у российского брокера. Выбор не такой большой, но это тоже выбор. Чтобы открыть брокерский счет в России, подойдет любой банк – например, Тинькофф.

Если вы настроены для серьезной работы и готовы инвестировать чуть большие суммы, то лучше зарегистрироваться у зарубежного брокера – например, Interactive Brokers.

Список REIT фондов недвижимости

В стереотипах людей есть мнение, что инвестиции в коммерческую недвижимость начинаются с миллионов рублей. На самом деле любой частный трейдер на бирже может вложиться в эту нишу имея 1000 рублей. Как устроены фонды коммерческой недвижимости, какая особенность по налогообложению?! Ниже я расскажу Вам по специфики инвестированию в список акций REIT.

Что же такое акции из списка REIT (Real Estate Investment Trusts)? Инвестиционный фонд покупает помещения или строит самостоятельно под отели, рестораны, ритейл. После этого сдают арендаторам и получает стабильный прогнозируемый доход в валюте. Для того, чтобы получать новый поток денежных средств такой фонд делает эмиссию акций и на полученные деньги строит нове объекты А держатели акций получают часть дохода от арендаторов в виде дивидендов. Поэтому войти в рынок коммерческой недвижимости может практически любой частный инвестор с $10 в кармане.

Особенность налогообложения акций из списка REITs

Даже если форма W-8Ben у Вас подписана, то всё равно эмитент удержит налог 30%. Эта особенность определена законодательством США. Поэтому у начинающих инвесторов из России частно возникает вопрос при поступлении дивидендов на банковский счет или брокерский. Так как при наличии подписанной формы W8 клиенты сразу брокеру задают вопросы, почему налоговой льготы нет. Но брокерская компания здесь не виновата, эмитент сам удерживает налог и присылает в депозитарий брокера уже очищенный дивиденд.

Список фондов REIT

Для получения статуса РЕИТ организация должна соответствовать ряду условий. Одним из ключевых — не менее 75% выручки должна приносить недвижимость. Это могут быть сделки купли продажи или сдача в аренду. Также есть условия по минимальному количеству акционеров и размеру установчого капитала, но это уже лирика. И кстати не менее 90% всего дохода должно выплачиваться акционерам в виде дивидендов. Зачастую годовая доходность в валюте превышает 5%, поэтому эти фонды и акции так популярны. Именно за сверхдоходность и приходится жертвовать 30% удержания налога.

В настоящее время в 38 странах на законодательном уровне утверждена форма собственности REIT. Поэтому, правила и требования к компаниям одинаковы Просто большинство из них добавлены именно на американские биржи NYSE и и NASDAQ. В России неквалифицированные инвесторы могут купить акции таки компаний на Санкт-Петербургской бирже. Поэтому так многих желающих привлекают такие активы.

Да и наглядное сравнение предоставляет Bloomberg, где видно преимущество REIT по доходности. Правый бирюзовый столик выше всех других активов по совокупному размеру дивидендов из наиболее ликвидных бумаг.

График дивидендной доходности фондов РЕИТс

Купить ETF на фонд недвижимости

Помимо покупки ценных бумаг на бирже можно купить ETF фонд от провайдера. Выглядит это как покупка целой корзины данного сектора. Одной из наиболее интересных бумаг является ETF с тикером VNQ от Vanguard. Этот актив доступен только квалифицированным инвесторам на данный момент. В состав данного фонда входят инвестиции Vanguard в апартаменты, гостиницы, рестораны, офисную недвижимость. То есть довольно сильная диверсификация внутри сектора. Но это все же остается внутри недвижимости. Поэтому для тех, кто не хочет самостоятельно подбирать активы — можно использовать готовый портфель.

Для любопытных инвесторов, кому важен состав и наполнение инвестиционного портфеля показываю активы. Здесь широка диверсификация между разными типами строений и арендаторами. В целом данный класс финансовых инструментов давно популярен на Западе, но в СНГ пока нет. Санкт-Петербургская биржа периодически добавляет новые ETF фонды и акции из списка REIT. По статистике почти половина американцев инвестируют в фонды недвижимости. Это отличный способ получения пассивного дохода в долларах.

Хочу добавить, что РЕИТ акции отличный актив для наполнения инвестиционного портфеля, даже если у вас нет опыта инвестирования. Помимо Вангард еще крупнейший частный финансовый холдинг Blackrock предлагает свои ETF. Они тоже интересны и пользуются большим спросом у управляющих компаний. Конечно прямыми конкурентами остаются БПИФы и Finex ЕТФ для российского частного инвестора. Но большое разнообразие на фондовом рынке является позитивным фактором. Каждый для себя уже самостоятельно сможет выбирать наполнение своего портфеля, отталкиваясь от собственных потребностей.

Как инвестировать в REIT

В США и других странах мира REIT пользуются большой популярностью, особенно для накопления пенсионного капитала. На сайте аналитического агентства Nareit, которое публикует информацию обо всех актуальных на сегодня фондах, есть данные по 195 REIT (на октябрь 2020 г.). К сожалению, российскому инвестору купить любую компанию из этого списка можно только в 2 случаях:

- Получение статуса квалифицированного инвестора и выход на зарубежные биржи.

- Открытие счета у зарубежного брокера (например, Interactive Brokers) и инвестирование на любой площадке мира.

Рассмотрим 3 варианта, где и как купить REIT россиянину.

Фонды недвижимости в России

Американские REIT торгуются на Санкт-Петербургской фондовой бирже. Доступны для неквалифицированного инвестора. В отдельный класс активов они не выделены. Но на сайте investcab.ru, который имеет прямое отношение к бирже, можно настроить фильтр и выбрать фонды недвижимости. Для этого во вкладке “Торговые инструменты” из списка секторов выберите “Недвижимость”.

Более подробную финансовую информацию (размер дивидендов, денежный поток, коэффициенты и пр.) смотрите на investing.com.

ETF

ETF – наиболее оптимальное решение для инвестиций в недвижимость. К сожалению, в России этот инструмент доступен только квалифицированным инвесторам и владельцам зарубежных брокерских счетов. Его главное преимущество – широкая диверсификация. Вы вкладываете деньги в десятки или сотни REIT, которые, в свою очередь, инвестируют в десятки или сотни объектов недвижимости.

Наиболее известные управляющие компании: SPDR, Vanguard и iShares. Для поиска и отбора ETF в свой портфель удобно пользоваться сервисами etf.com и etfdb.com. Сайты на английском языке, но разобраться можно и нужно, если хотите инвестировать на зарубежных рынках.

Например, на сайте etfdb.com выбираете инструмент ETF Screener или Categories, отмечаете, что интересует Real Estate, и получаете исчерпывающий список существующих на данный момент ETF с подробной информацией по каждому фонду.

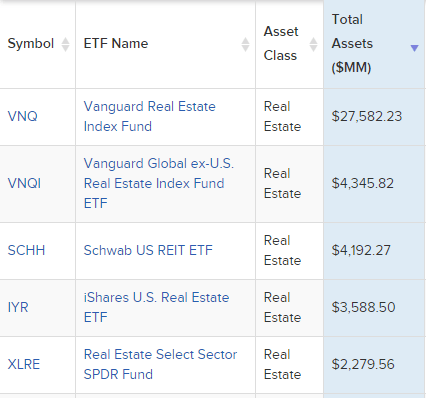

Например, топ-5 лидеров по капитализации:

Российский аналог – ПИФ

Как альтернатива рассмотренному в статье инструменту на российском рынке есть закрытые ПИФы, которые инвестируют в рынок недвижимости. Конкуренцию зарубежным фондам они составить не могут по следующим причинам:

- их количество ничтожно маленькое по сравнению с REIT;

- часто уходят с рынка – ни о какой долгой истории развития говорить не приходится;

- высокие комиссии;

- нет прозрачной информации, куда вкладываются деньги;

- высокий порог входа – как правило, от нескольких сотен тысяч до миллионов рублей;

- не выплачивают дивиденды;

- зачастую не инвестируют напрямую, а покупают акции зарубежного ETF.

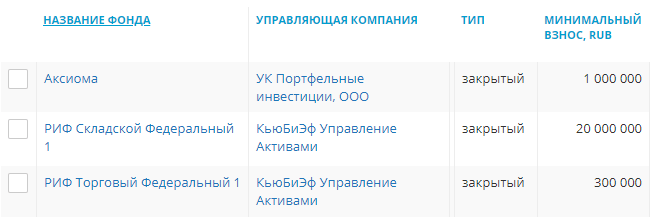

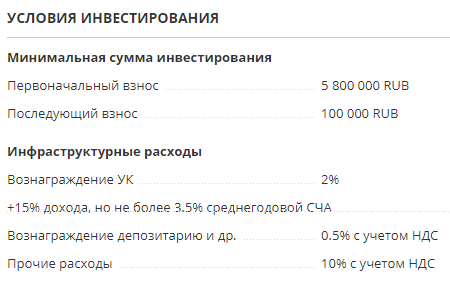

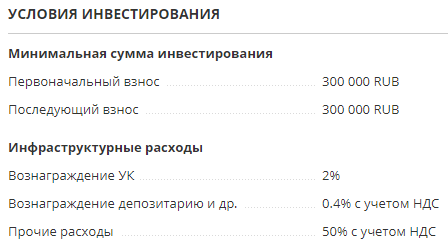

На портале investfunds.ru, где есть полная информация и рейтинги ПИФов в России, с помощью фильтра я нашла 154 фонда. Но только 3 из них находятся на стадии формирования, остальные уже закончили привлекать средства. Ни один не вызвал у меня желания вложить деньги.

Давайте посмотрим на результаты работы 2 закрытых ПИФов от уважаемой управляющей компании “Сбербанк Управление Активами”. Выводы вы сделаете сами.

ЗПИФ “Коммерческая недвижимость” – за 5 лет стоимость пая снизилась на 33,74 %, СЧА сократилась на 67,48 %.

ЗПИФ “Арендный бизнес” – за 3 года стоимость пая и СЧА выросла на 3,99 %.

Как инвестировать в REIT из России?

Для частного инвестора самый простой способ вложить деньги в REIT – через отечественного брокера на Санкт-Петербургской бирже. Там есть свыше 30 REIT, входящих в индекс крупнейших американских компаний S&P500, эти бумаги можно торговать всем. Большее разнообразие фондов доступно при получении Можно открыть счет у американского брокера, тогда появится возможность купить все REIT, торгуемые на американских биржах, а также ETF на них.

REIT на Санкт-Петербургской бирже

Всего на Санкт-Петербургской бирже доступно 35 инвестиционных фондов недвижимости из семи отраслевых групп. Список акций REIT доступных для приобретения неквалифицированными инвесторами из России крайне скуден:

| Бумага | Тикер | Цена* |

|---|---|---|

| Apple Hospitality REIT Inc. | APLE.US | $15,19 |

| Apartment Income REIT Corp | AIRC | $52 |

| Sabra Health Care REIT inc. | SBRA | $18,44 |

*Цена актуальна на момент публикации материала

Интересно, что у российских брокеров можно также купить облигации или ПАИ на фонды недвижимости, особенно активно их предлагает СБЕР.

Как выбрать хороший REIT?

Чтобы правильно вложить деньги в REIT, стоит еще раз вспомнить, каких типов они бывают. Долевые фонды зарабатывают, сдавая в аренду недвижимость, которой владеют, плюс они могут покупать ее для перепродажи. Таких фондов на рынке абсолютное большинство, порядка 90%. Ипотечные же фонды инвестируют только в ипотеку, и зарабатывают на процентах по ипотечным платежам.

Различие активов фондов приводит и к разной динамике долевых и ипотечных REIT в разных рыночных условиях. Долевые, как правило, чувствительны к общему состоянию экономики. Они во многом связаны с циклическими отраслями, которые чувствуют себя хорошо, когда экономика развивается (торговля, путешествия, логистика и т.д.) – все это отражается и в цене долевых REIT.

Ипотечные фонды меньше реагируют на изменения в экономике, ведь их денежный поток обеспечен заранее известными ипотечными платежами. Но они зависимы от изменения ключевой ставки: так, при ее снижении заемщики могут перекредитоваться на лучших условиях, что уменьшит прибыль РЕИТ. И наоборот, увеличение ставки – позитивный сигнал для ипотечного фонда, обещающий рост доходов в будущем.

Кроме типа фонда, стоит также учитывать его специализацию. Например, в условиях локдаунов REIT, вкладывающие в дата-центры и здравоохранение, выглядят гораздо привлекательнее фондов, владеющих отелями или торговыми центрами.

Определившись с типом и специализацией фонда, его стоит оценить так же, как и любую другую публичную компанию – на основе состояния бизнеса, показателей и мультипликаторов. Правда, особенность REIT в том, что традиционные показатели здесь не совсем уместны. Ключевой для REIT является не метрика P/E, а FFO (funds from operations) – чистая прибыль с учетом амортизации собственности и доходов от продажи недвижимости

Это важно учитывать в силу особенностей бухгалтерского учета объектов недвижимости, потому что использование P/E в качестве ориентира даст неверную картину положения компании. Рассматривая FFO относительно цены акции, получаем мультипликатор (P/FFO), по которому можно сравнивать эффективность деятельности разных REIT

Как и для всех дивидендных акций, для REIT также важен показатель дивидендной доходности. При этом коэффициент выплат дивидендов (payout ratio) не так интересен – он в любом случае будет очень высок, в соответствии с нормативными требованиями.

Как устроены паевые фонды недвижимости

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

Среди россиян инвестиции в недвижимость по традиции считаются самыми надежными. Склонность к этому способу сбережения объясняется не столько ростом рынка (его в последние годы не наблюдается), сколько понесенными потерями: в 1991 и 1998 годах, а также во время валютных кризисов 2008 и 2014 годов. Поэтому многие предпочитают иметь дело с чем-то материальным и осязаемым, что можно «потрогать» и владеть документами на право собственности. Более 40% сбережений российских граждан инвестированы в недвижимость.

Однако вложения в целый объект имеют изрядное количество недостатков. Инвестирование требует немалого стартового капитала: в столицах от 5–6 млн рублей, в других регионах – от 1–2 млн. Альтернативой могут быть инвестиции в субаренду со сдачей большой квартиры по частям, но и здесь понадобятся сотни тысяч рублей для входа в проект. Доходность коммерческой недвижимости на длинном горизонте выше жилой. Однако в стадии экономического спада она менее всего интересна инвесторам.

Таким же серьезным препятствием является низкая ликвидность актива. Продать объект, особенно в кризис, без потерь почти нереально. Плюсуем к этому амортизацию актива, расходы на его содержание, юридическое оформление сделки и комиссию риэлтера. Как показывают расчеты, сдача помещения в аренду не всегда покрывает убытки от его содержания.

Выходом может стать участие в сделках купли-продажи или эксплуатации недвижимости через покупку долей (паев). Самая распространенная в России форма такого участия – закрытые паевые инвестиционные фонды (ЗПИФН). Их цель – получение прибыли от аренды или за счет купли-продажи при увеличении рыночной стоимости. Кроме того, доход идет от владения ценными бумагами и процентов по банковским депозитам, в которые УК временно размещает средства. Некоторые фонды выплачивают ренту, т. е. прибыль в виде дивидендов, по аналогии с акциями. Доходность неубыточных фондов составляет 8–12%, что на 2–4% превышает максимальную доходность по депозитам.

Пай инвестора имеет определенный срок действия, до истечения которого выкуп не предусмотрен. Инвестиционный доход распределяется между пайщиками обычно раз в полгода. Как и в рядовом ПИФе, прибыль рассчитывается от стоимости чистых активов (СЧА). Для этого нанимается независимая аудиторская компания, что снижает риск манипулирования показателями.

В чем преимущество ЗПИФН перед покупкой конкретного объекта? Управляющая компания имеет возможность диверсифицировать их:

- по типам (жилая, коммерческая, земельные участки, первичный и вторичный рынок);

- по назначению (торговая, офисная, гостиничная, складская, промышленная);

- по географическому признаку (выбор регионов с потенциалом роста цен);

- по размеру (от квартир до торговых центров).

ЗПИФН предназначен для долгосрочного инвестирования и не предполагает преждевременную продажу паев. Вкладывать средства в закрытый фонд в большинстве случаев можно только на стадии его формирования. При этом закрытый паевой фонд – не самый прозрачный инструмент. Бумаги фонда не обращаются на вторичном рынке и ценообразование зависит от мнения аудитора и оценочной компании. Многие ЗПИФ недвижимости недоступны частным неквалифицированным инвесторам и не публикуют отчетность, так созданы узкой группой лиц с целью оптимизации налогообложения.

Pros and Cons of Investing in REITs

REITs can play an important part in an investment portfolio because they can offer a strong, stable annual dividend and the potential for long-term capital appreciation. REIT total return performance for the last 20 years has outperformed the S&P 500 Index, other indices, and the rate of inflation. As with all investments, REITs have their advantages and disadvantages.

On the plus side, REITs are easy to buy and sell, as most trade on public exchanges—a feature that mitigates some of the traditional drawbacks of real estate. Performance-wise, REITs offer attractive risk-adjusted returns and stable cash flow. Also, a real estate presence can be good for a portfolio because it provides diversification and dividend-based income—and the dividends are often higher than you can achieve with other investments.

On the downside, REITs don’t offer much in terms of capital appreciation. As part of their structure, they must pay 90% of income back to investors. So, only 10% of taxable income can be reinvested back into the REIT to buy new holdings. Other negatives are that REIT dividends are taxed as regular income, and some REITs have high management and transaction fees.

Pros

-

Liquidity

-

Diversification

-

Transparency

-

Stable cash flow through dividends

-

Attractive risk-adjusted returns

Cons

-

Low growth

-

Dividends are taxed as regular income

-

Subject to market risk

-

Potential for high management and transaction fees

The Keys to Assessing Any REIT

There are a few things to keep in mind when assessing any REIT. They include the following:

- REITs are true total-return investments. They provide high dividend yields along with moderate long-term capital appreciation. Look for companies that have done a good job historically at providing both.

- Unlike traditional real estate, many REITs are traded on stock exchanges. You get the diversification real estate provides without being locked in long-term. Liquidity matters.

- Depreciation tends to overstate an investment’s decline in property value. Thus, instead of using the payout ratio (what dividend investors use) to assess a REIT, look at its funds from operations (FFOs) instead. This is defined as net income less the sale of any property in a given year and depreciation. Simply take the dividend per share and divide it by the FFO per share. The higher the yield the better.

- Strong management makes a difference. Look for companies that have been around for a while or at least possess a management team with loads of experience.

- Quality counts. Only invest in REITs with great properties and tenants.

Consider buying a mutual fund or ETF that invests in REITs, and leave the research and buying to the pros.

According to the Securities and Exchange Commission, a REIT must invest at least 75% of its assets in real estate and cash, and obtain at least 75% of gross income from sources such as rent and mortgage interest.

Примеры REIT

Применяя принцип диверсификации в своем портфеле, а также непосредственно внутри этого инструмента, трастовые фонды похожи на etf фонды, список самых лучших которых для российского инвестора можно смотреть на специализированных сайтах, учитывая стартовый порог, предлагаемую доходность, срок работы. Предлагаю ближе познакомиться с подобным инструментом, но который работает (по закону не менее 75% активов) именно с недвижимостью. Для этого создала сравнительную таблицу, а поскольку инвестиции в фонд очень зависимы от рынка, для сравнения покажу, как упала прибыль с начала карантина.

REIT-фонды и их актуальные показатели

| Компания | Направление | Дивидендная доходность % | Просадка с февраля |

|---|---|---|---|

| Simon Property (SPG) | Самый крупный оператор торговых центров | 11,2 | 55 |

| Macerich Company (MAC) | Торговые центры (3-ий по величине) | 4,18 | 60 |

| New Residential Investment Corp (NRZ) | Ипотека | 3 | 58 |

| Annaly Capital Management (NLY) | Самый крупный траст ипотечной недвижимости | 12,6 | 33 |

В среднем, на американском рынке более 250 подобных компаний. В итоге обозначу: для российского инвестора инструмент не сильно популярный, но он становится более востребованным в последние несколько лет. Сегодня все меньше экспертов рекомендуют инвестировать в ипотечные недвижимые трасты, поскольку из-за высокой безработицы рост просрочек сильно высокий, а значит, выплата дивидендов под большим вопросом.

Во времена рецессии 2009 года трастовые фонды недвижимости рухнули, как и сама недвижимость. В условиях сложного 2020 года наблюдается снижение объема инвестиций, поскольку компании не развиваются — не получают прибыль с аренды офисов, магазинов, реже продают квартиры, апартаменты, соответственно оборот и капитализация снижаются. При этом для инвестора работа с таким активом весьма привлекательна не только из-за доходности, но и других факторов:

- Несколько способов стать участником фонда.

- Лояльный старт, в некоторые рейты можно зайти от 20 долларов, хотя средняя цена 1000 долларов.

- Гибкость — продать ценные бумаги всегда проще, чем недвижимость.

- Вложения защищены от инфляции.

- Надежность — фактически не было ни одного случая, когда REIT был признан банкротом.

По надежности они сравниваются с американскими государственными облигациями. Для работы с инструментом обязательно нужно заключить договор с иностранным брокером, а если работаете с отечественными, тогда рекомендую прочесть материал о том, что такое НАУФОР, и как эта организация справляется со своей функцией саморегулирования, что размещен на www.gq-blog.com.

Подведу итоговую черту этого материала: трастовый фонд недвижимости, возникший в США, постепенно перешел в экономики других стран. В нем есть некоторые рискованные моменты, но в целом плюсы преобладают. Остается традиционно пожелать всем, кто работает или только думает работать с этим направлением, успешного выбора и высокой дивидендной доходности.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.