5 лайфхаков по работе с иис

Содержание:

- Другие менее прибыльные брокеры для открытия ИИС

- Как заработать на ИИС – советы от практика

- Сильные и слабые стороны ИИС

- Рейтинг компаний, где можно открыть ИИС в 2020

- Подбор тарифа и минимизация расходов брокерского счета

- Налоговые вычеты по ИИС

- Особенности работы с ИИС

- Как перевести ИИС к другому брокеру

- Заключение

Другие менее прибыльные брокеры для открытия ИИС

А где открыть ИИС, помимо компаний указанных ниже, я предлагаю обсудить далее в статье. Среди этих компаний есть именитые бренды, о которых знает абсолютно каждый, однако условия открытия в них намного менее выгодны, нежели у тех брокеров, что указаны выше, но не сказать о них, мы просто не можем.

ИИС в ВТБ

Первое место, где открыть ИИС можно, но будет это не так выгодно, так это в ВТБ. Он получил брокерское подразделение после того, как приобрел Гута-Банк. Разумеется, это банк с государственной поддержкой, поэтому есть понимание того, что он не развалится после открытия счета. Это одно из его главных преимуществ. Чтобы более детально познакомиться с ним более подробно, стоит взглянуть на его недостатки и плюсы.

Преимущества:

- Клиент банка способен будет торговать на Московской, Санкт-Петербургской бирже. Есть вариант выхода и на международную биржу.

- Есть структурные продукты, упор в которых делается на облигации.

- Он надежен, о чем уже упоминалось ранее.

- Есть достаточно удобное приложение для мобильных устройств.

Есть и недостатки. Выглядят они так:

- Не лучшая поддержка клиентов.

- Максимум, сколько клиент сможет инвестировать за сутки — 100 тысяч рублей. То есть, всю свою накопленную сумму придется класть пару дней. Учитывать еще стоит и комиссию в 0.4% от финальной суммы.

- Если выводить более 300 тысяч рублей в месяц со счета, то пользователя будет поджидать еще одна комиссия в виде 0.2% от финальной суммы.

Во всем остальном, ВТБ достаточно легко назвать достойным брокером.

ИИС в Сбербанк

Разумеется, глупо было бы умалчивать о Сбербанке. Это крупнейший российский банк, который обладает огромной поддержкой и неплохим сервисом.

Среди преимуществ стоит выделить:

- Счет может быть открыт как с помощью официального сайта, так и через мобильное приложение.

- Есть информационный проект от самого банка, который объясняет новичкам азы инвестирования.

- Огромное количество отделений, где читатель сумеет подписать документы, необходимые для открытия счета.

- Отсутствие комиссий при пополнении брокерского счета с карты Сбербанка.

Недостатки:

- Нет отдельного проекта для брокеров. Это далеко не лучшее решение для новичков.

- Есть только два тарифных плана.

- Не слишком хорошая служба поддержки.

- Отсутствие возможности торговать иностранными акциями.

Как заработать на ИИС – советы от практика

Для заработка на инвестиционном счете важно не только правильно выбрать, куда инвестировать ваши финансовые средства, но и определиться со стратегией инвестирования

Выбирайте стратегии, также как и брокера, исходя из соотношения риска и доходности.

Куда можно инвестировать, чтобы зарабатывать на ИИС?

Денежные средства на счете можно инвестировать в покупку:

- Акций (СПб и Мосбиржа).

- Облигаций.

- ETF (фондов, торгуемых на бирже).

- Фьючерсов.

- Валюты.

Торги проводятся только на российских фондовых площадках (Мосбиржа или СПб). Выхода на иностранные площадки нет.

Стратегии инвестирования

Стратегии инвестирования – методы, которыми вы будете увеличивать свои доходы по ИИС. Они делятся на консервативные, агрессивные и умеренные.

Консервативная стратегия

Эта тактика подразумевает использование безрисковых стратегий инвестирования с невысокой доходностью. Консервативная стратегия предусматривает вложение 70-80% активов в наименее рискованные инструменты (облигации надежных эмитентов, ETF), а 20-30% инвестор может вложить в рискованные инструменты.

Низкие риски не позволяют рассчитывать на высокую доходность. Она составит примерно 10% годовых.

Умеренно-агрессивная стратегия

Умеренно-агрессивный инвестор готов пойти на более высокие риски, в сравнении с консервативным инвестором, но и ожидает получить более высокую прибыль. Для этого он размещает свои активы в пропорции 50/50 между надежными и рискованными инструментами. Доходность такого портфеля может составлять 15-20% годовых.

Агрессивная стратегия

Агрессивный инвестор готов к достаточно большим «просадкам» по своему счету. Они могут достигать и 30-40% капитала.

Идя на такие риски, инвестор хочет заработать больше, довести свою доходность до 40-50% годовых.

Он вкладывает 70-80% своих активов в рискованные инструменты, а 20-30% – в надежные. Такое распределение денег и активов позволяет контролировать уровень доходов инвестирования.

Как выбрать свою стратегию

Вы должны заранее определиться, к какому типу инвесторов вы относитесь, на какие риски готовы пойти.

Выбор стратегии зависит от того, какой уровень «просадки» вы считаете комфортным, то есть от того, какими суммами вы готовы рисковать и воспринимать их потерю спокойно.

Полезное видео по выбору подходящей стратегии:

Определите свое отношение к риску, на который готовы пойти, и сможете правильно выбрать свою стратегию.

Если вы не готовы к большим рискам и выбираете путь консервативного инвестора, инвестируйте 70-80% своих активов в надежные инструменты, которые будут давать невысокий, но фиксированный доход. Меньшую долю (20-30%) можно разместить в акции.

Это не гарантированный инструмент, цена акций постоянно меняется и зависит от колебаний рынка. Даже если их цена упадет до 50%, потеря этого актива перекроется доходностью, принесенной надежными инструментами инвестирования и общая «просадка» по такому портфелю инвестирования не будет превышена.

Умеренно-агрессивный инвестор распределяет свои активы, вкладывая 50% в защитные инструменты с фиксированной доходностью, а 50% – в рискованные. Если последние упадут, у него остается 50% надежного капитала, которые перекроют часть «падения». Общий портфель не снизится больше, чем на 25%.

Агрессивный инвестор 70-80% размещает в рискованные инструменты. Он готов к высоким рискам. Оставшиеся 20-30% он размещает в защитные проценты, чтобы немного сократить уровень риска.

Если вы начинающий инвестор, и сложно разобраться в работе инструментов инвестирования и выбрать прибыльную стратегию, обратитесь за помощью к финансовому аналитику, который поможет вам подобрать инвестиционный портфель, задаст нужное направление, исходя из соотношения доходности и рисков.

Сильные и слабые стороны ИИС

Как и у любого другого типа счёта, у ИИС есть как преимущества, так и недостатки. Здесь нужно исходить из того, что будет удобнее и, главное, выгоднее. Тем не менее, открытие индивидуального инвестиционного счёта совершенно ни к чему не обязывает. Им можно пользоваться, а можно и не пользоваться, обслуживание ничего не стоит и нигде не указано, что сразу при регистрации нужно что-то вносить. Он может длительное время пустовать, особенно это актуально для тех, кто всерьёз решил заняться инвестированием, и получить выгоду от такой программы, но пока не располагает средствами.

Итак, поскольку каких-то глобальных различий между счетами нет, рассмотрим то, что действительно выделяет ИИС по сравнению с другими – налоговая льгота. Она представлена в виде двух вариантов:

- Возврат налоговых расходов по вносимой на счёт сумме. Здесь получается следующая ситуация – если человек вносит на счёт ИИС какую-то сумму, то подразумевается возврат 13% по налогу на доход физического лица (НДФЛ). Первый вариант индивидуального инвестиционного счёта даёт возможность возвращать эти деньги, причём делать это можно ежегодно. Правда, существует и ограничение, которое заключается в том, что под такую амнистию попадает только 400 тысяч рублей, всё что свыше – не возвращается. Обычно таким вариантом пользуются те, кто не рассчитывает зарабатывать огромные деньги (ну то есть трезво смотрит на вещи), а желает сэкономить здесь и сейчас. Также удобно пользоваться таким вычетом при постепенном пополнении своего счёта, это удобно тем, кто не входит в диапазон от 400 тысяч до 1 миллиона.

- Второй вариант индивидуального инвестиционного счёта подойдёт тем, кто собирается зарабатывать больше, чем 400 тысяч в год. На этом типе счёта подразумевается освобождение от уплаты всё тех же 13% налога, но только теперь в рамках полученной прибыли по операциям и с дохода в размере до 1 миллиона рублей. Переводя всё в конкретные цифры получается максимальная экономия в 130 тысяч рублей. Здесь главный плюс заключается в том, что при наличии долгосрочного плана использования такого ИИС, совокупная выгода может получиться очень неплохой. Допустим, человек не только хорошо зарабатывает на торгах, но и планирует дальше в течение нескольких лет продолжать пополнять счёт в максимально установленном размере 1 миллион рублей в год. Его доходы будут расти, также как и сам баланс счёта, что в итоге значительно перекроет размер налоговых вычетов, которые он мог бы получить по первому типу ИИС.

При выборе счёта необходимо тщательно взвешивать все детали и иметь какой-то обоснованный план действий, иначе можно выбрать не совсем актуальный для своих нужд тип. Как правило, новички рынка отдают предпочтение первому типу, опытные и более состоятельные – второму. Тем не менее, плюсы есть у обоих, всё зависит от обстоятельств.

Помимо перечисленных ранее особенностей, у индивидуального инвестиционного счёта можно выделить один очень существенный недостаток – воспользоваться всеми налоговыми преференциями можно только после того, как пройдёт 3 года.

Моментом начала отсчёта считается дата открытия счёта, поэтому многие используют следующую небольшую хитрость – открывают ИИС, и не пользуются им (не совершается никаких торговых операций, даже нет необходимости пополнять его) до тех пор, пока не подкопится сумма, достаточная для пополнения или которая просто запланирована. Учитывая, что можно пользоваться только одним ИИС, не считая схем с родственниками, многие открывают счета заранее и просто забывают о нём до определённого момента. То есть получается, что как бы между делом и проходит необходимый срок, а там уже можно и начинать торговать.

Динамика числа ИИС и совокупного остатка

Эти условия не дают возможности развернуть какую-то масштабную торговую деятельность, но индивидуальный инвестиционный счёт не на это и рассчитан.

Целевая аудитория – скопивший денег средний класс, который может принести ощутимую пользу фондовому рынку, тут нужен баланс между привлечением средств и бонусами, которые предлагаются, поэтому такие рамки и установлены.

Также стоит отметить, что налогообложению подлежат доходы, полученные в виде дивидендов, а также выплаты процентов по облигациям. Проценты там обычно не очень большие, поэтому можно не переживать, но те же облигации – один из самых консервативных видов инвестирования, который может привлечь немало людей.

Главный ориентир – увеличить заинтересованность общества в торговле на фондовом рынке России, а также увеличение оборотов отечественных бирж.

Рейтинг компаний, где можно открыть ИИС в 2020

Найти варианты где лучше открыть ИИС несложно, если предварительно провести сравнение условий от брокеров в 2020. На текущий момент услуги по открытию предлагают более 140 брокеров и их условия могут существенно различаться.

На конец минувшего года индивидуальных инвесторов на Московской бирже насчитывалось более полумиллиона. Это лишний раз подчеркивает популярность инструмента.

Далее предлагаю резюме популярных вариантов, где открыть ИИС в Москве и других городах, и предусмотрена ли эта услуга удаленно (как и возврат средств через налоговый вычет), что особенно важно в период самоизоляции

Сбербанк управление активами

Доступна возможность онлайн-открытия и пополнения. Процедура не занимает более получаса. Предусмотрено для работы ИИС в Сбербанк 2 стратегии: «Накопительная» и «Российские акции». На сайте можно отправить запрос на налоговый вычет. Доступен исключительно 1 счет для открытия и только в рублях.

Финам

Можно открыть онлайн, в том числе, на ребенка от 14 лет. Брокер начисляет 3% на остаток на счету и от 15% в случае инвестирования в инструменты фондового рынка. Подача декларации и запрос на налоговый вычет удаленно. Пополнение счета до 1 млн. рублей в год неограниченное число раз. Индивидуальные консультации брокера.

Открытие

Открытие доступно онлайн, есть фирменное приложение для контроля над счетом. Работать можно самому или доверить вложения профессионалам. Предложено только за минувший год 138 идей, практически 80 из которых оказались доходными. Предусмотрено получение налогового вычета и подача декларации онлайн.

БКС

Популярный БКС брокер также предлагает услугу открытия и сопровождения онлайн. При открытии можно получить в подарок «Биржевой тренер». Доступен для открытия только 1 счет в рублях. Максимальный ежегодный взнос — 1 млн. рублей. Открыть ИИС можно с вычетом на взнос и вычетом на доход. Представлен демо-счет, чем многие остальные компании похвалиться не могут.

Газпромбанк

Функция открытия счета доступна онлайн на сайте через специальную форму, максимальное пополнение в год — до 1 млн. исключительно в рублях. Получение налоговой льготы дистанционно. При необходимости можно получать консультации от персонального советчика. Предусмотрен калькулятор расчета грядущей прибыли.

Тинькофф инвестиции

С помощью приложения или рубрики на сайте банка открыть ИСС не составит сложностей — и сделать это можно в течение 10 минут, а сам счет будет открыт на протяжении 2-х рабочих дней. Для подписания договора приедет курьер с документами, а если у вас есть дебетовая карта, то все будет подписано удаленно посредством СМС. Можно работать с персональным консультантом, который подскажет, куда можно инвестировать. Есть 2 тарифа — «Инвестор» и «Трейдер».

Альфа капитал

Доступна онлайн функция. Предложено 3 вида счета:

- «На будущее».

- «Новые горизонты».

- «Точки роста». Максимальная сумма до 1 млн. рублей.

Предусмотрена удаленная подача заявления на налоговую льготу в размере 13%.

ВТБ

Если вы рассматриваете и используете не только прямые инвестиции в бизнес, но еще и покупку, дальнейшую продажу или получение дивидендов от акций компаний, можно открыть ИИС в банке ВТБ и максимально пополнить его на сумму до 1 млн. рублей. Консультация экспертов бесплатная. Торги доступы через 2 минуты с момента открытия. Подача заявления на налоговый вычет удаленно.

Промсвязьбанк

Открытие онлайн или при посещении офиса. Пополнение счета доступно до 1 млн. рублей в год. Дополнительно можно открыть брокерский договор для расширения возможностей вложений, например, работу не только с рублями. Подать заявку на налоговый вычет можно удаленно из личного кабинета

Важно обратить внимание и на принципиальный аспект — минимальный вклад для открытия ИИС

Минимальный порог вложений в ИИС

| Финансовая компания | Минимальный вклад |

|---|---|

| Сбербанк управление активами | 10 000 рублей |

| Финам | 5 000 рублей |

| Открытие | 5 000 рублей |

| БКС | 100 000 рублей |

| Газпромбанк | 5 000 рублей |

| Тинькофф Инвестиции | Ограничений нет, но чтобы торговать, минимум нужно 1000 рублей |

| Альфа Капитал | 10 000 рублей |

| ВТБ | 1 000 рублей |

| Промсвязьбанк | Ограничений нет |

Подбор тарифа и минимизация расходов брокерского счета

На что следует обращать внимание в первую очередь при сравнении тарифов брокеров по ИИС?

- Отсутствие платы за услуги депозитария и ежемесячной комиссии.

- Минимальный размер комиссии за транзакцию.

Посчитаем расходы инвестора при выполнении первого условия, если размер комиссии за сделку составляет 0,05% от суммы. Зададим еще одно условие: инвестор ежемесячно вносит на ИИС 50000 руб., на которые приобретает акции одного типа. Таким образом, издержки составят:

50000*0,05%=25 руб. в месяц, или 300 руб. в год.

Если же брокер устанавливает минимальную ежемесячную плату при активности на счете, предположим, 200 руб., то к этому еще добавятся 2400 руб. в год, плюс услуги депозитария. Впрочем, следует отметить, что в 2021 году у большинства брокеров депозитарное обслуживание предоставляется бесплатно.

А теперь проведем сравнение банков (брокеров), чтобы представлять, где лучше открыть ИИС в 2021 году.

Налоговые вычеты по ИИС

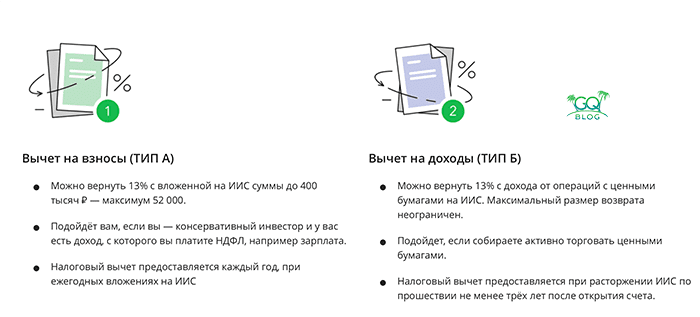

Как мы уже говорили, основное отличие ИИС от обычного счета заключается в специальной системе налогообложения с возможностью получить налоговые вычеты по 2-м схемам: «А» или «Б».

Владелец ИИС может выбрать, какой именно вычет он желает получать. Делается это в любой момент после открытия счета и только один раз, изменить выбор нельзя.

Например, вы можете открыть счет и начать торговать и через пару лет определиться, какой тип вам будет выгоден.

Тип А, описание, нюансы

Тип «А» – это вычет на взнос:

- Используя данный тип вычета, вы можете возвращать сумму НДФЛ, уплаченную в бюджет. Схема выглядит следующим образом: вы работаете, с вашей зарплаты уплачивается НДФЛ. Затем открываете ИИС и пополняете счет. В следующем отчетном периоде оформляете получение вычета в пределах суммы налога, который был удержан из вашего дохода.

- Сумма возврата составляет 13% от внесенных на счет средств, но не больше 52 тыс. руб.

- Возврат возможен в течение 3-х лет с момента уплаты НДФЛ. То есть подать заявление на возврат НДФЛ, который вы заплатили в 2016 году можно до 2019 года.

- Покупать бумаги на ИИС не обязанность, а возможность. Вы можете открыть и держать счет пустым. Или завести деньги только на третий год, получить вычет и закрыть счет (при этом, опять же, можете просто завести деньги и не обязательно что-то покупать). Важен сам факт пополнения счета.

Пример:

Открываете ИИС 20 декабря 2019 года. Держите его пустым в 2020 году, 2021-м, а в 2022 году в начале декабря вносите на счет средства. 21 декабря 2022 года или позже можете счет закрывать. Открываете сразу новый и повторяете процедуру. Тем временем, получаете вычет (эта процедура достаточно растянута во времени).

Данная схема работает, что проверено многими действующими инвесторами. Однако до тех пор, пока не внесут каких-либо изменений на законодательном уровне (депутаты грозятся прикрыть эту лазейку).

Как избежать налога при вычете типа А

При закрытии ИИС, если вы торговали бумагами и получили прибыль, с итога нужно будет заплатить 13%.

Этого можно избежать. Для этого, в момент, когда вы решите, что пора закрывать ИИС, не просто продавать с него бумаги и выводить деньги (вот именно в этом случае вы заплатите 13%). А сначала перевести свои бумаги на обычный брокерский счет. Практически все брокеры позволяют сделать это на сегодняшний день бесплатно.

Итак, вы переводите бумаги на обычный счет, при этом ИИС у вас открыт как минимум 3 года, так что многим бумагам будет столько же. При продаже бумаг с простого брокерского счета, при условии, что вы являетесь их владельцем не менее 3 лет, вы освобождаетесь от уплаты налога. Данная льгота предусмотрена Налоговым кодексом РФ и называется «Льгота на долгосрочное владение ценными бумагами».

Кстати, избежать уплаты налога можно, покупая ОФЗ, а так же корпоративные облигации, выпущенные после 1 января 2017 года – так как данные облигации освобождены от уплаты НДФЛ.

Таким образом, доходность ваших активов на ИИС, при использовании самой аккуратной и консервативной стратегии, может достигать 20% годовых. Все, что для этого надо, это купить ОФЗ и получать ежегодный налоговый вычет.

Тип Б

Тип «Б – это вычет на доход:

- Позволяет вам не платить налог с дохода, полученного от торговых операций на данном счете.

- Схема такова: открываете ИИС, торгуете – покупаете, продаете, получаете прибыль. В обычной ситуации прибыль подлежала бы налогообложению, а используя вычет типа Б, при закрытии счета не нужно платить те самые 13%.

- 13% с дивидендов все таки удержат еще до их поступления на ваш счет.

- Подходит тем, кто не имеет официальной зарплаты.

Если у вас есть официальная зарплата и вы не финансовый воротила, который зарабатывает на бирже прибыль больше 400 тысяч рублей в год, то вычет типа А вам выгоднее.

Особенности работы с ИИС

Обратите внимание, что некоторые брокеры к вашему счету ИИС по умолчанию открывают и обычный брокерский счет. Будьте внимательны при пополнении и выбирайте правильные реквизиты

Минимальная сумма пополнения устанавливается каждым брокером индивидуально. В большинстве случаев она никак не регламентируется

Важно помнить, что при работе с маленькими суммами, комиссии будут для вас весьма существенными

Максимальная сумма ежегодного пополнения не может превышать 1 млн. рублей. При этом на самом счете может быть бОльшая сумма. Например, вы получили дивиденды по акциям и сумма средств на вашем счете увеличилась.

Для того, чтобы не потерять налоговые льготы с ИИС нельзя выводить деньги в течение первых 3-х лет с момента его открытия (именно после открытия, а не зачисления денежных средств). Однако активы ИИС можно перевести к другому брокеру или управляющей компании.

Дивиденды и купоны можно получать не на ИИС, а на обычный брокерский счет или даже на карту. Это зависит от возможностей и разрешений вашего брокера, уточняйте данный момент. Это не будет считаться выводом средств и не приведет к закрытию ИИС.

Если вы закроете ИИС ранее истечения трехлетнего срока, придется вернуть полученные вычеты (тип А) в полном объеме и заплатить пени и штрафы.

Во время действия ИИСа налоги не взимаются, а будут списаны только при закрытии, продаже бумаг и выводе средств (или не будут, если у вас ИИС типа Б). То есть все время существования счета эти деньги могут генерировать дополнительный доход.

Пополнять счет можно только рублями. Если хотите совершать покупки в долларах, то просто заводите на счет рубли, покупаете на бирже доллары (биржевой курс всегда выгоднее любого банковского) и покупаете акции зарубежных компаний.

Размер вычета на ИИС типа А ограничен суммой, которую вы заплатили в виде НДФЛ.

Каждый человек вправе иметь только один договор на ведение индивидуального инвестиционного счета. В случае заключения нового договора старый должен быть прекращен в течение месяца. А вот обычных брокерских счетов может быть сколько угодно и у разных брокеров.

Пополнять счет и выводить средства можно через свою банковскую карту (например, с картой Тинькофф Блэк от Тинькофф Банка эти операции производятся без комиссий).

Управлять счетом можно самостоятельно или через «доверительное управление», когда вы доверяете свои средства управляющей компании (УК). При инвестировании через управляющего счет необходимо сразу пополнить. За работу УК вы платите комиссии (и не малые), при чем, положительный результат такого управления не гарантирован. Поэтому мы настоятельно рекомендуем заниматься инвестированием самостоятельно, дополнительно повышая финансовую грамотность.

Для открытия ИИС не важно работаете вы или нет, официальная у вас зарплата или «серая». Но вычет типа А можно получить только при наличие официального заработка, с которого платится НДФЛ

Вы можете работать по найму. Или быть индивидуальным предпринимателем, применяющим общую систему налогообложения. Или иметь гражданско-правовой договор и т.п. Главное условие – перечисление НДФЛ в бюджет.

Через 3 года счет совсем не обязательно закрывать, можете продолжить торговать на нем и дальше. Однако часто, инвесторы, не имеющие средств для ежегодного пополнения счета на большие суммы, используют возможность закрытия.

Суть использования ИИС или как это работает

Допустим, у вас есть возможность пополнять счет на 100 тысяч рублей в год.

В начале четвертого года подали документы на вычет, получили 14 909,70 рублей. Всего за три года вы получили вычетами 42 599,70 руб.

Одновременно закрыли ИИС, получили на руки 327 690 рублей. Хотя по факту у вас будет больше, так как в нашем расчете мы не учитываем дивиденды по акциям, купоны по облигациям.

Открываете новый ИИС. У вас теперь есть 342 599 рублей плюс те же 100 тысяч рублей на ежегодное пополнение.

Вы можете внести на счет сразу 400 тысяч рублей – это максимальная сумма для получения вычета за год. Так целесообразно поступать, если размер уплаченного вами НДФЛ в текущем году, будет больше 52 000 рублей. Если сумма НДФЛ меньше, то пополняйте в год на ту сумму, которой хватит на возврат налога.

Рассмотрим несколько примеров для наглядности:

Напомним, налоги по ИИС удерживаются в момент его закрытия!

Как перевести ИИС к другому брокеру

Условия на инвестиционном рынке меняются, а следом за ними меняются условия работы брокеров. Если у другого брокера появился более выгодный для вас тариф, доступ к валютной секции, ценным бумагам или торговый терминал удобнее, можете перевести свой счет ИИС к нему.

У них более выгодный тариф! Надо переводить ИИС!

У них более выгодный тариф! Надо переводить ИИС!

Если на вашем счете уже есть ценные бумаги при переходе к новому брокеру, можно поступить с ними двумя способами:

- Перевести к новому брокеру.

- Продать у своего текущего брокера, перевести финансы к новому и уже у него купить ЦБ.

При переводе ценных бумаг с вас может потребовать комиссию старый брокер (за вывод). Некоторые брокеры комиссий за перевод не берут, поэтому уточняйте условия перевода ЦБ заранее.

По закону об ИИС вы имеете право пользоваться только одним счетом, но перевод со счета на счет – исключение. У вас есть один месяц на то, чтобы завершить перевод счета по установленной процедуре.

Если вы не уложитесь в установленный законом срок, налоговая откажет вам в вычете, а еще придется выплатить налоговой все то, что она вам возвращала (вычеты) за время пользования счетом.

Срок действия ИИ-счета истечет, и вам придется начинать все с нуля. Чтобы не оказаться в такой ситуации, не спешите с открытием второго счета, пока не разобрались с тарифами нового брокера, а также с тем, сколько времени займет перенос активов.

Порядок перевода к новому брокеру

Откройте брокерский счет у нового брокера. Уведомите, что будет перевод от другого брокера.

Получите сведения о своих активах от вашего брокера.

Возьмите реквизиты у обоих брокеров.

Подпишите уведомление о расторжении договора по ИИС у вашего брокера

Уведомьте старого брокера о переводе ИИС к новому.

Важно, чтобы обмен справками между брокерами прошел в течение одного месяца.

Подайте поручение на списание ценных бумаг в депозитарий брокера, обслуживающего ваш счет.

Подайте поручение о зачислении каждой ценной бумаги в депозитарий нового брокера.

Заключение

На сегодняшний день инвестирование – это не прихоть, а необходимость, если вы хотите получать дополнительный доход или сформировать себе «приличную» пенсию, на которую можно жить, а не выживать.

Государство же, с помощью вычетов, повышает привлекательность фондового рынка с целью привлечения бОльшего числа инвесторов, что влечет за собой стимулирование роста экономики.

Наличие у человека брокерского счета это признак растущей финансовой грамотности и заботы о своем будущем.

ИИС – это прекрасная возможность, предоставленная государством, увеличить доходность своих активов путем применения налоговых вычетов.

Инвестируйте с выгодой!